Le coût d’opportunité : un frein invisible à la croissance de votre patrimoine

Le coût d’opportunité freine votre patrimoine. Découvrez comment l’éviter et optimiser vos investissements avec Avnear.

Lorsqu’on parle de construction et de valorisation d’un patrimoine, l’accent est souvent mis sur les choix d’investissement, la fiscalité ou la diversification des actifs. Pourtant, un facteur souvent sous-estimé joue un rôle déterminant dans l’évolution financière d’un investisseur : le coût d’opportunité.

Derrière ce concept se cache une réalité simple : chaque décision d’investissement non réalisée a un coût implicite. Autrement dit, ne pas investir, c’est potentiellement perdre une occasion d’augmenter son patrimoine. À travers cet article, nous allons explorer cette notion, comprendre ses impacts et voir comment l’éviter pour maximiser ses opportunités financières.

Pourquoi ignorer une opportunité d’investissement peut coûter cher ?

Chaque décision financière repose sur une balance entre risque et opportunité. Pourtant, par manque d'information, de temps ou par simple inertie, de nombreux investisseurs laissent passer des occasions qui auraient pu leur rapporter des gains significatifs.

La bonne nouvelle, c’est qu’une fois cette notion intégrée, il devient plus facile de prendre du recul sur ses décisions d’investissement. Avoir conscience du coût d’opportunité permet de réévaluer ses priorités financières et de ne plus laisser filer des opportunités par défaut.

En somme, comprendre ce concept n’a pas seulement une portée théorique : cela peut profondément changer votre rapport à l’investissement et accélérer la croissance de votre capital.

L’obstacle majeur à l’évolution de votre patrimoine : vous-même

La plus grande barrière à la construction d’un patrimoine n’est pas nécessairement le marché ou l’économie, mais bien notre propre psychologie.

Lorsqu’une opportunité d’investissement se présente, notre cerveau a tendance à :

- Sous-estimer son potentiel en raison d’un manque d’information ou d’expérience

- Se focaliser sur les risques perçus plutôt que sur le rendement ajusté au risque

- Reporter la décision en espérant de meilleures conditions ultérieures

Ces biais cognitifs nous empêchent d’agir rationnellement et nous poussent parfois à garder notre épargne inactive, au détriment de son rendement futur.

Solution : Adopter une approche méthodique

Investir intelligemment ne signifie pas foncer sur chaque opportunité, mais plutôt développer une grille d’évaluation qui permet d’identifier les investissements adaptés à son profil et à son horizon de placement.

Pourquoi manque-t-on des opportunités d’investissement ?

Plusieurs raisons expliquent pourquoi certains investisseurs laissent passer des opportunités financières intéressantes :

1. Le manque de temps et d’organisation

« Je n’ai pas le temps d’analyser cette opportunité. »

Cette phrase est souvent utilisée comme prétexte, alors que dans les faits, beaucoup de temps est alloué à des activités non productives : réseaux sociaux, séries, loisirs....

Ce que vous pouvez faire : Définissez un créneau hebdomadaire dédié à l’étude des opportunités d’investissement. Un simple bloc de 30 minutes peut suffire pour identifier des pistes d’investissement prometteuses.

2. L’excès de confiance et le manque d’ouverture

« Je préfère me fier uniquement à mon propre jugement. »

Le biais de surconfiance pousse certains investisseurs à ignorer les conseils et les opportunités proposées par des experts ou leur entourage. Pourtant, un regard extérieur peut révéler des opportunités que l’on n’aurait jamais considérées seul.

Ce que vous pouvez faire : S’informer continuellement et échanger avec d’autres investisseurs ou conseillers permet d’accélérer son apprentissage et de détecter plus d’opportunités.

3. La procrastination et l’hésitation à passer à l’action

« Je verrai plus tard… »

L’un des freins majeurs en investissement est l’inaction. L’attente de conditions parfaites ou d’une meilleure opportunité future empêche souvent de saisir des occasions intéressantes aujourd’hui.

Ce que vous pouvez faire : Intégrer la discipline de l’investissement régulier, par exemple via des versements programmés sur un PER, une assurance-vie ou un portefeuille ETF, permet d’éviter les hésitations inutiles.

Exemple chiffré : combien coûte réellement l’inaction ?

Prenons une situation concrète :

- Un investisseur détient 10 000 € qu’il laisse sur un livret d’épargne rémunéré à 0,5 % par an, dans un contexte d’inflation à 3 % par an.

- De son côté, une opportunité d’investissement correspondant à son profil pourrait lui offrir un rendement moyen de 8 % par an sur la même période.

Au bout de 5 ans, quelle est la différence ?

- Capital sur le livret d’épargne après 5 ans : 10 253 €

- Pouvoir d’achat réel après inflation : 8 834 €

- Capital sur l’investissement à 8 % après 5 ans : 14 693 €

Coût d’opportunité de l’inaction : -2 866 €

C’est l’équivalent de plus de deux mois de salaire au SMIC simplement perdus par absence de décision.

Leçon à retenir : Laisser dormir son épargne sur un support à faible rendement revient à perdre du pouvoir d’achat, alors que des placements adaptés pourraient neutraliser l’effet de l’inflation et faire croître son capital.

Comment réduire le coût d’opportunité sans tomber dans l’excès inverse ?

L’objectif n’est pas de sauter sur chaque opportunité d’investissement par peur de manquer quelque chose (FOMO – Fear of Missing Out), mais plutôt d’adopter une approche rationnelle et sélective.

Les bonnes pratiques pour éviter les pertes liées au coût d’opportunité :

- Dédier un temps régulier à l’étude d’opportunités (ex : 1h par semaine)

- Se fixer une stratégie d’investissement claire (profil de risque, horizon temporel)

- Utiliser des indicateurs objectifs pour filtrer les opportunités (rendement, volatilité, fiscalité)

S’entourer d’experts ou de sources fiables pour affiner ses choix

Adopter un mindset d’investisseur proactif vous permettra d’identifier plus rapidement les opportunités intéressantes et d’éviter les regrets financiers futurs.

Chaque jour sans action représente une opportunité perdue

Le coût d’opportunité est un facteur souvent invisible mais pourtant très impactant sur la performance d’un patrimoine. Ignorer une opportunité peut coûter bien plus cher que de prendre un risque mesuré.

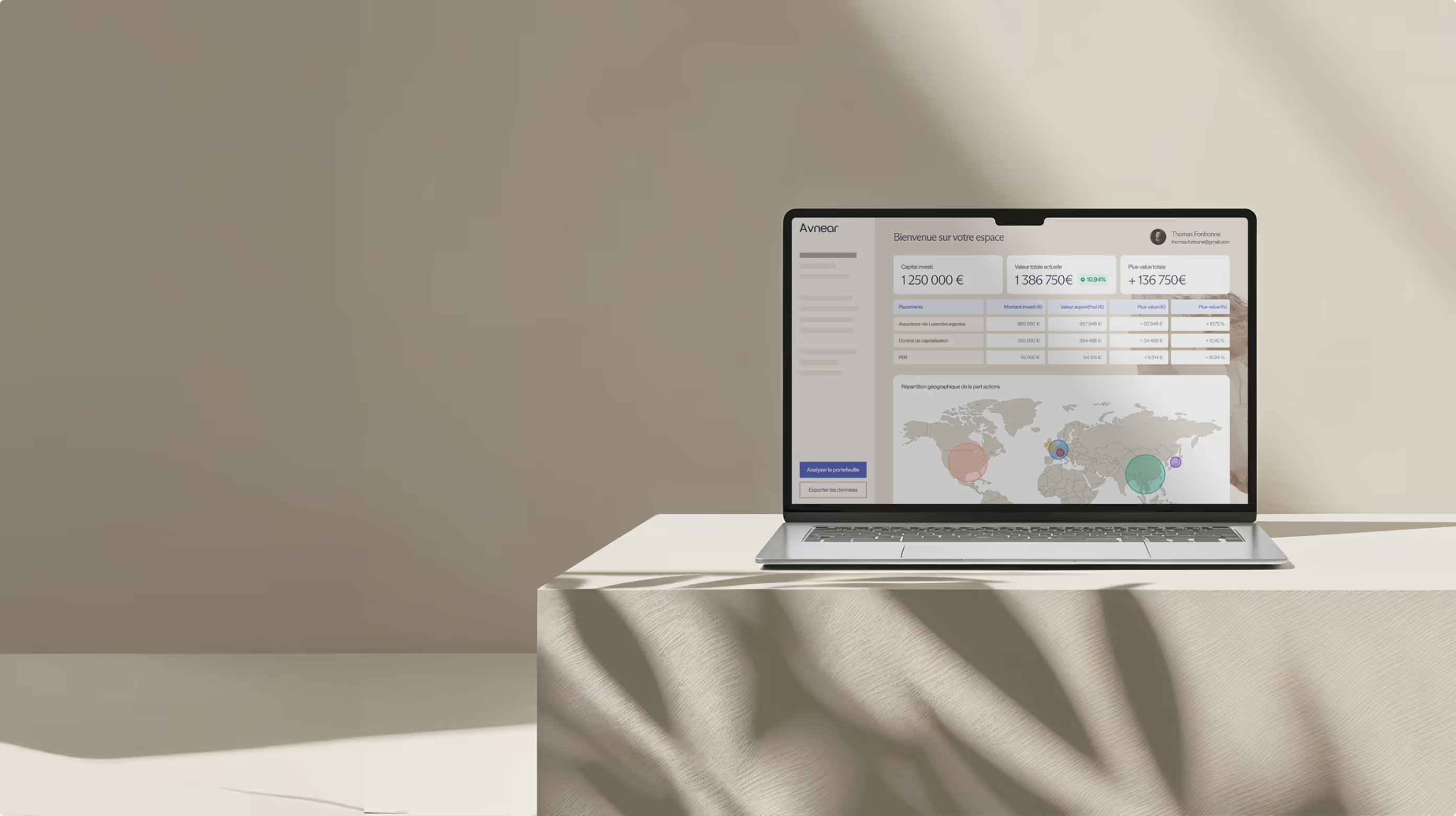

Si vous souhaitez optimiser votre patrimoine et bénéficier d’une expertise reconnue, Avnear, référencée sur Cabinet Gestion Patrimoine, peut vous accompagner dans votre stratégie d’investissement.

Car en matière de patrimoine, l’inaction a un prix.

{{cta}}

de votre fortune

Le risque ne se prédit pas. Il se gère

.avif)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)