PEL, fiscalité, dette mondiale, taux : ce qu’il faut retenir cette semaine

L’environnement patrimonial et macroéconomique entre dans une phase de transformation silencieuse mais déterminante. Derrière l’apparente normalisation des marchés, plusieurs signaux structurels convergent : une épargne réglementée appelée à être réallouée, un cadre fiscal durablement plus exigeant, un endettement mondial à des niveaux historiques et un discours monétaire devenu plus prudent. Ces évolutions ne relèvent pas de ruptures brutales, mais d’un enchaînement de glissements successifs qui redéfinissent progressivement les équilibres financiers. Elles appellent une lecture plus structurée et une adaptation méthodique des stratégies patrimoniales, où la robustesse des allocations, la discipline et la gestion du risque redeviennent centrales. Voici l’analyse Avnear des principaux signaux à intégrer dès aujourd’hui.

L’environnement patrimonial et macroéconomique confirme une transition progressive mais profonde. Derrière l’apparente normalisation des marchés, plusieurs signaux structurels émergent : une réallocation à venir de l’épargne réglementée, un durcissement durable du cadre fiscal, un niveau de dette mondiale inédit et un discours monétaire plus prudent. L’ensemble dessine une période où la robustesse des allocations et la discipline stratégique deviennent centrales pour préserver la performance nette et la résilience patrimoniale.

L’environnement financier évolue moins par à-coups que par glissements successifs. Cette semaine illustre cette dynamique : pas de rupture brutale, mais une accumulation de signaux réglementaires, macroéconomiques et de marché qui appellent une lecture structurée. Voici l’analyse Avnear.

1. PEL : une vague de réallocations à partir de 2026

À compter du 1er mars 2026, les Plans d’Épargne Logement arrivant à 15 ans pourront être clôturés automatiquement.

Contrairement à certaines perceptions, l’impact ne sera pas immédiat, mais progressif, étalé entre 2026 et 2030.

Les projections évoquent plusieurs dizaines de milliards d’euros d’encours concernés, jusqu’à environ 93 milliards d’euros sur la période. Ce mouvement constitue moins un risque qu’un enjeu d’anticipation : les capitaux libérés devront être réalloués dans des enveloppes adaptées pour éviter une dégradation du rendement réel et une fiscalité subie.

Dans ce contexte, l’assurance-vie, le PEA ou le PER retrouvent un rôle central, à condition d’être intégrés dans une stratégie patrimoniale globale et cohérente.

2. Fiscalité : l’affaire “CumCum” comme signal structurel

Le dossier des opérations dites “CumCum” revient au premier plan avec des transactions financières impliquant plusieurs grandes banques internationales, dont HSBC, et un renforcement du cadre anti-optimisation.

Au-delà de l’actualité judiciaire ou médiatique, le message est clair : la fiscalité devient un sujet de gouvernance patrimoniale, et non plus un simple levier d’optimisation ponctuelle.

À partir de 2026, les dispositifs législatifs renforcent la traçabilité, la substance économique et la responsabilité des acteurs. Les stratégies fiscales devront désormais démontrer leur solidité juridique autant que leur efficacité économique.

3. Dette mondiale : un record historique aux implications durables

La dette mondiale dépasse désormais 345 000 milliards de dollars, un niveau inédit.

Ce chiffre reflète un déséquilibre structurel plus qu’un accident conjoncturel, hérité de plusieurs années de politiques budgétaires et monétaires accommodantes.

Pour les investisseurs, cette situation modifie la hiérarchie des priorités. La recherche de performance pure cède progressivement le pas à la résilience des allocations, à la gestion du risque de taux, d’inflation et de volatilité macroéconomique.

4. Banques centrales : assouplissement, mais discours plus mesuré

La Réserve fédérale a poursuivi en 2025 son cycle de baisse des taux, soutenant la liquidité et les marchés financiers.

Toutefois, le discours de fin d’année marque un changement de tonalité : le rythme devient plus prudent et laisse entrevoir une pause, plutôt qu’un soutien automatique.

Cette inflexion rappelle que les politiques monétaires ne constituent pas une garantie durable de performance. Les allocations doivent désormais intégrer des scénarios de normalisation, avec une attention renforcée portée à la diversification et à la gestion du risque.

5. Marchés financiers : des signaux d’euphorie à surveiller

La Banque des règlements internationaux alerte sur des flux importants vers l’or et les actions américaines, largement portés par les investisseurs particuliers.

Historiquement, ces phases d’enthousiasme généralisé interrogent la soutenabilité des valorisations et appellent à une lecture plus disciplinée du cycle.

Dans ce contexte, la diversification, la maîtrise des expositions et l’absence de décisions émotionnelles restent les meilleurs garde-fous face à un retournement éventuel.

Conclusion : un environnement plus exigeant, une gestion plus structurée

Les signaux de la semaine convergent vers une même réalité :

une épargne réglementée en mutation, une fiscalité plus encadrée, un endettement global élevé et des marchés soutenus mais plus fragiles.

Dans cet environnement, la performance durable repose sur trois piliers : anticipation, discipline d’allocation et gestion du risque dans le temps.

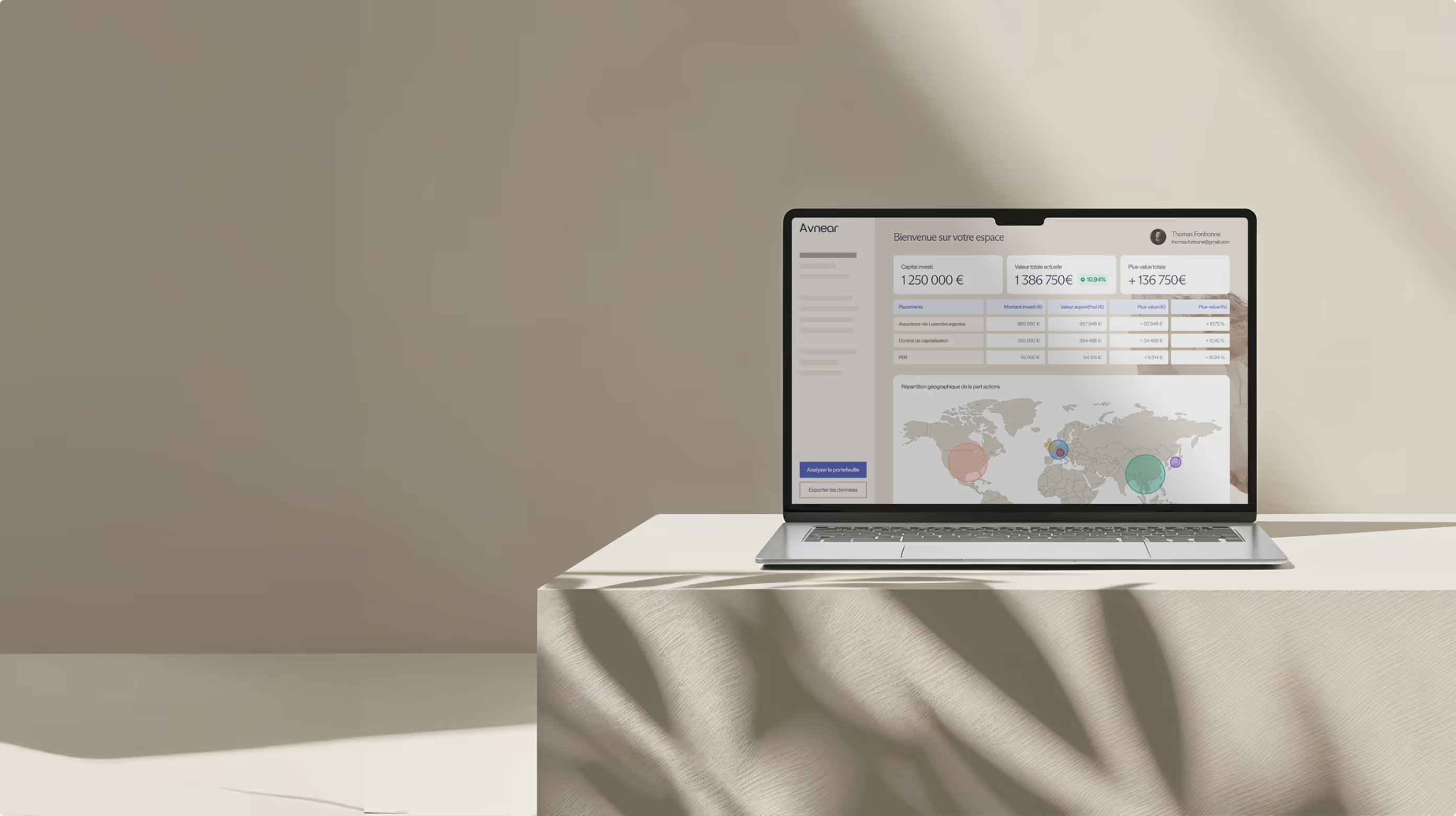

Avnear accompagne ses clients dans cette lecture structurelle et dans la construction de patrimoines conçus pour résister aux cycles, en combinant intelligence artificielle et méthodes de la gestion de fortune.

{{cta}}

de votre fortune

Le risque ne se prédit pas. Il se gère

.avif)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)