Structurer son patrimoine dans un monde incertain

Comment structurer son patrimoine face aux cycles de marché, aux risques fiscaux et à l’incertitude économique.

Dernier article

.jpg)

Articles populaires

Investir

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

Structurer

.jpg)

Stratégies

.jpg)

.jpg)

International

Analyses

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

Actualités

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

Les repères traditionnels de la construction patrimoniale se sont progressivement érodés.

Taux durablement plus élevés, pression fiscale diffuse, volatilité accrue des marchés et fragilisation de certains mécanismes de protection imposent un changement de méthode.Dans ce contexte, accumuler des produits ne suffit plus.

Structurer son patrimoine revient à raisonner en architecture globale : allocation des actifs, gestion du risque, fiscalité et horizon de temps doivent être pensés ensemble. L’enjeu n’est plus de maximiser une performance ponctuelle, mais de construire un capital capable de traverser des environnements contrastés.

C’est cette logique de structure, d’arbitrage et de lucidité qui guide l’approche Avnear.

Clarifier ses objectifs patrimoniaux

Structurer un patrimoine commence par une question simple, mais déterminante : à quoi ce capital doit-il servir et dans quel horizon de temps ?

Sans cette clarification, les décisions patrimoniales deviennent mécaniques, souvent dictées par les produits disponibles, la fiscalité du moment ou les performances passées. La stratégie se construit alors par accumulation, sans cohérence d’ensemble.

Une approche patrimoniale solide repose au contraire sur une hiérarchisation claire des objectifs. Ceux-ci s’organisent généralement autour de trois horizons :

- Court terme : sécurité et liquidité. Le capital doit rester disponible, faiblement exposé au risque et mobilisable rapidement pour des projets proches ou une épargne de précaution.

- Moyen terme : construction et optimisation. L’objectif est de faire croître le patrimoine tout en maîtrisant la volatilité et en intégrant les arbitrages fiscaux.

- Long terme : pérennité et transmission. Le capital est pensé dans la durée, avec une logique de protection, de rendement réel et d’organisation successorale.

Un même actif peut être pertinent ou inadapté selon l’objectif poursuivi. Un capital destiné à sécuriser un projet à court terme ne se gère pas comme un capital destiné à être transmis dans vingt ans.

Clarifier ses objectifs permet de définir un niveau de risque acceptable, de sélectionner des enveloppes fiscales cohérentes et d’éviter des arbitrages contradictoires dans le temps. Chez Avnear, cette étape conditionne l’ensemble de la stratégie patrimoniale.

Concrètement, une stratégie patrimoniale structurée repose sur plusieurs éléments clés :

- la définition d’objectifs financiers clairs, à court, moyen et long terme ;

- une allocation d’actifs cohérente avec le profil d’investisseur ;

- une diversification des placements financiers pour limiter les risques ;

- une gestion du risque adaptée à l’horizon de placement ;

- une fiscalité de l’épargne intégrée dès la construction de la stratégie.

Définir son profil d’investisseur et son horizon de placement

Une fois les objectifs clarifiés, la structuration du patrimoine repose sur un second pilier : le profil d’investisseur et l’horizon de placement. Ces deux éléments déterminent le niveau de risque acceptable et la manière dont le capital peut être exposé aux marchés.

Le profil d’investisseur ne se résume pas à une appétence théorique au risque. Il dépend de facteurs concrets : stabilité des revenus, patrimoine existant, capacité à absorber des phases de volatilité, expérience financière et contraintes personnelles. Deux investisseurs poursuivant un même objectif peuvent légitimement adopter des stratégies très différentes.

L’horizon de placement, quant à lui, correspond à la durée pendant laquelle le capital peut rester investi sans contrainte de liquidité. Plus cet horizon est long, plus il est possible d’accepter des fluctuations temporaires en contrepartie d’un potentiel de rendement supérieur. À l’inverse, un horizon court impose une gestion plus défensive, au détriment de la performance.

C’est l’articulation entre profil et horizon qui permet de calibrer l’allocation d’actifs. Une exposition trop risquée par rapport à la réalité du profil conduit à des décisions émotionnelles en période de stress. Une exposition trop prudente sur un horizon long génère, à l’inverse, une érosion silencieuse du capital.

Structurer son patrimoine consiste donc à trouver un point d’équilibre durable, capable d’évoluer dans le temps sans remettre en cause la cohérence globale de la stratégie.

Construire une allocation patrimoniale cohérente

L’allocation patrimoniale constitue le cœur de la structure. Elle ne consiste pas à empiler des supports, mais à attribuer un rôle précis à chaque classe d’actifs dans l’équilibre global du patrimoine. Une allocation cohérente cherche à répondre simultanément à plusieurs objectifs : rendement, protection du capital, liquidité et résilience face aux cycles économiques. Aucun actif ne remplit seul ces fonctions. C’est leur combinaison qui crée la robustesse de l’ensemble.

Actions, obligations, liquidités, immobilier, actifs non cotés : chaque brique possède ses avantages et ses limites. Les actions offrent un potentiel de croissance mais impliquent de la volatilité. Les obligations stabilisent mais peuvent perdre en efficacité selon le contexte de taux. L’immobilier apporte des revenus et une diversification partielle, au prix d’une liquidité réduite. Les actifs non cotés peuvent renforcer la performance, à condition d’être intégrés avec discernement.

La clé n’est pas la diversification apparente, mais la diversification fonctionnelle : éviter la concentration sur des risques identiques, même sous des formes différentes. Une allocation efficace limite la dépendance à un scénario unique et permet d’absorber des environnements contrastés sans remettre en cause la stratégie.

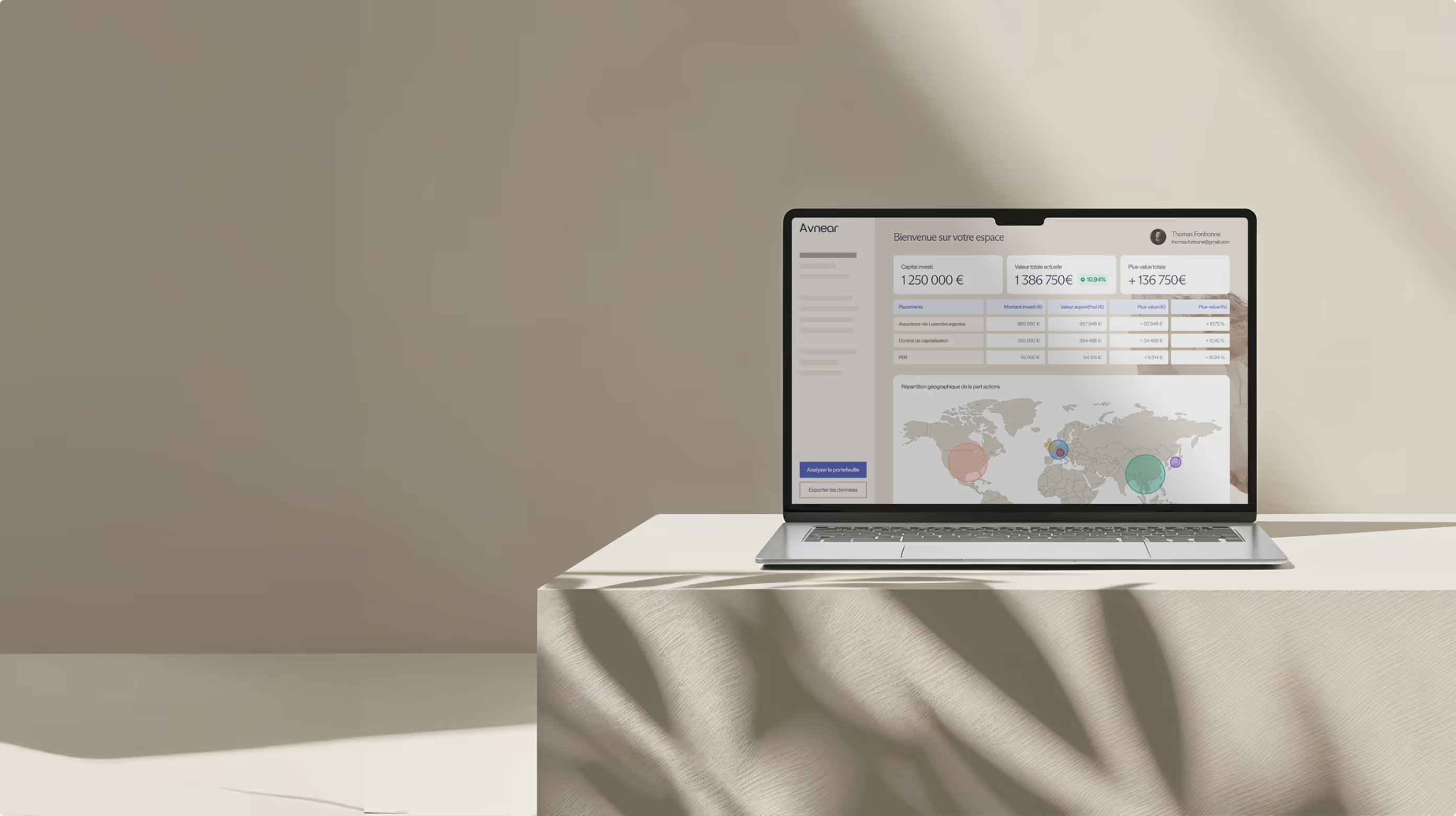

Chez Avnear, l’allocation est pensée comme une architecture évolutive, capable d’être ajustée sans rupture en fonction des objectifs, des cycles de marché et du niveau de risque acceptable.

Selon les objectifs patrimoniaux et l’horizon de placement, une stratégie peut s’appuyer sur différents supports d’investissement : assurance-vie, assurance-vie luxembourgeoise, plan d’épargne retraite (PER), comptes-titres, immobilier, solutions de capitalisation ou actifs non cotés. Chaque placement financier répond à un usage précis et doit être intégré dans une logique d’ensemble.

Intégrer la fiscalité et les enveloppes patrimoniales

La fiscalité n’est pas un paramètre secondaire de la stratégie patrimoniale. Elle conditionne directement la performance nette du capital et sa capacité à se développer dans le temps.

Deux placements affichant un rendement brut similaire peuvent produire des résultats très différents une fois la fiscalité appliquée. Impôt sur le revenu, prélèvements sociaux, fiscalité des rachats, règles de transmission : chaque enveloppe patrimoniale obéit à une logique propre qu’il est indispensable d’anticiper.

L’enjeu n’est pas de rechercher une optimisation fiscale ponctuelle, mais de choisir des enveloppes cohérentes avec les objectifs et l’horizon de placement. Assurance-vie, plan d’épargne retraite, comptes-titres, structures immobilières ou solutions internationales répondent à des usages distincts. Leur pertinence dépend du moment où le capital sera mobilisé, transmis ou réinvesti.

Une stratégie patrimoniale mal structurée sur le plan fiscal crée des frottements invisibles mais durables : imposition prématurée, rigidité des sorties, arbitrages contraints. À l’inverse, une fiscalité intégrée dès la construction de l’allocation permet de préserver la flexibilité et d’améliorer le rendement réel sans augmenter le risque.

Chez Avnear, la fiscalité est intégrée comme un levier de structure, au même titre que l’allocation d’actifs ou la gestion du risque. Elle n’intervient pas en correction, mais en amont de la décision patrimoniale.

Gérer le risque et protéger le capital

Toute stratégie patrimoniale sérieuse repose sur une réalité simple : le risque ne se supprime pas, il se structure. Chercher à l’ignorer ou à le masquer conduit souvent à des pertes durables, parfois irréversibles.

Le risque patrimonial ne se limite pas à la volatilité des marchés financiers. Il recouvre plusieurs dimensions :

- risque de marché : fluctuations des actifs, cycles économiques, corrections brutales ;

- risque de concentration : dépendance excessive à une classe d’actifs, un secteur ou une zone géographique ;

- risque fiscal et réglementaire : évolution des règles, modification de la fiscalité, contraintes de liquidité ;

- risque comportemental : décisions émotionnelles prises dans des phases de stress ou d’euphorie.

Protéger le capital ne signifie pas renoncer au rendement. Cela implique de calibrer l’exposition au risque en fonction du contexte, des objectifs et de l’horizon de placement. Une allocation pertinente aujourd’hui peut devenir inadaptée demain si elle reste figée.

Les principes d’une gestion du risque

Une gestion du risque efficace repose sur quelques principes clés :

- Diversifier fonctionnellement les actifs, afin de limiter l’exposition à un scénario unique ;

- Adapter le niveau de risque à l’horizon de placement, en évitant les incohérences temporelles ;

- Intégrer des mécanismes d’ajustement, plutôt que des arbitrages brutaux et tardifs ;

- Préserver la capacité de décision, même dans des phases de marché défavorables.

Chez Avnear, la gestion du risque s’inscrit dans une logique évolutive. L’objectif n’est pas d’anticiper chaque mouvement de marché, mais de construire une structure patrimoniale capable d’absorber les chocs, de limiter les pertes excessives et de rester cohérente dans le temps.

Une stratégie patrimoniale efficace ne repose pas sur un placement isolé, mais sur la cohérence entre objectifs financiers, allocation des actifs, diversification, fiscalité et gestion du risque. C’est cette approche globale qui permet de construire un patrimoine capable de s’inscrire dans la durée.

Construire une stratégie patrimoniale durable

Structurer son patrimoine dans un monde incertain ne consiste pas à rechercher la solution parfaite ou le produit idéal. Il s’agit avant tout de construire une stratégie cohérente, lisible et capable de résister dans le temps.

Une stratégie patrimoniale durable repose sur quelques principes fondamentaux :

- des objectifs clairement définis, hiérarchisés selon les horizons de temps ;

- une allocation d’actifs cohérente, adaptée au profil d’investisseur et au niveau de risque acceptable ;

- une intégration de la fiscalité dès la conception de la stratégie, et non en correction ;

- une gestion du risque structurée, pensée comme un levier de protection du capital ;

- un suivi régulier, permettant des arbitrages mesurés et rationnels.

Dans un environnement marqué par l’incertitude économique, la volatilité des marchés et l’évolution constante des règles fiscales, la discipline et la méthode prennent le pas sur l’improvisation. La performance patrimoniale ne se joue pas sur une décision isolée, mais sur la cohérence de l’ensemble.

Chez Avnear, la structuration patrimoniale repose sur cette logique de long terme : comprendre les enjeux réels, arbitrer avec lucidité et bâtir des architectures capables de traverser les cycles sans remettre en cause les objectifs fondamentaux.