Où placer 400 000 € ? Les meilleures stratégies

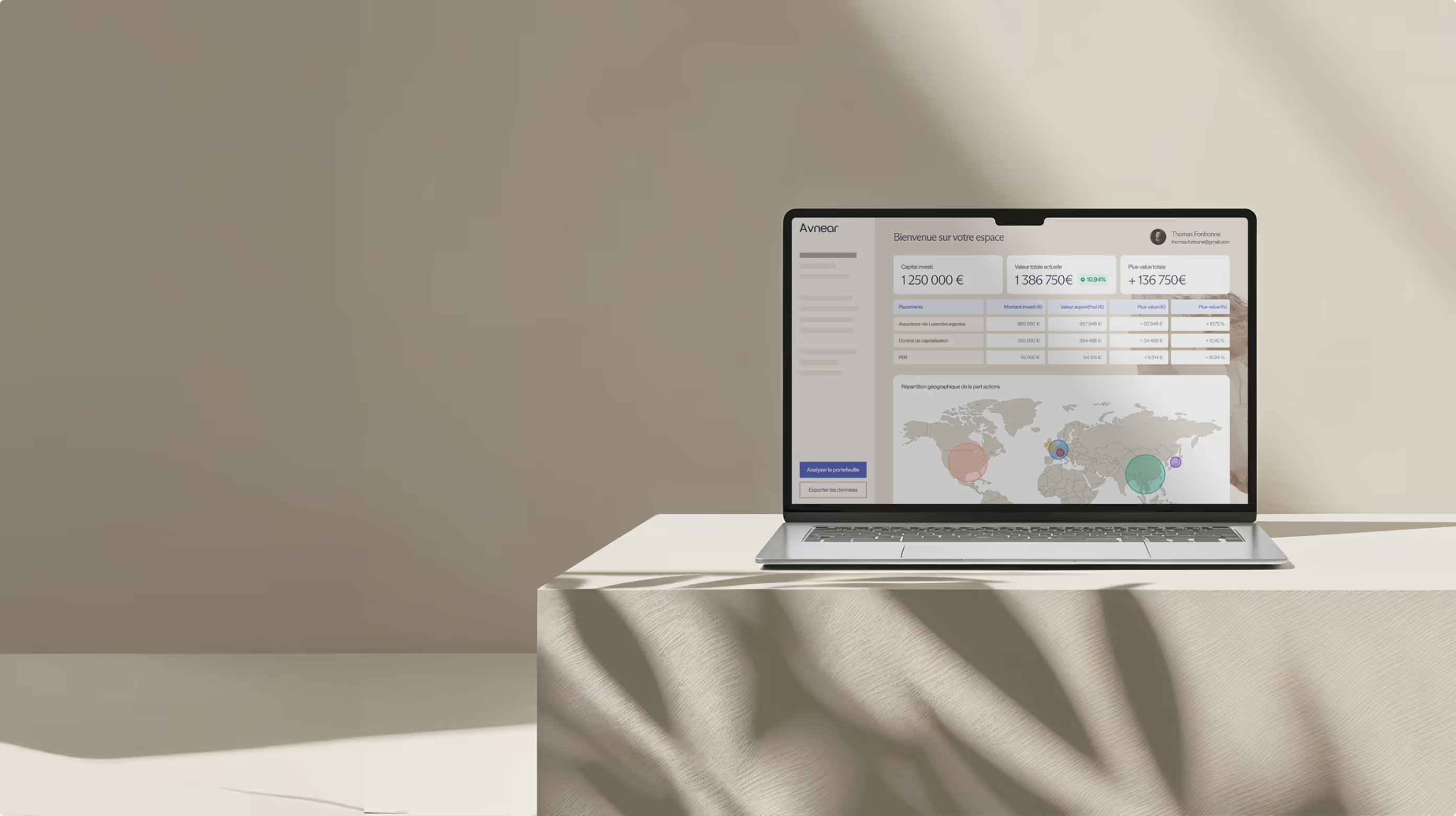

Atteindre 400 000 € marque la fin de l’épargne classique et le début de la gestion privée. À ce stade, la question n’est plus de trouver le meilleur produit, mais de bâtir une architecture patrimoniale solide. Découvrez la méthode Avnear pour transformer ce capital en une stratégie structurée, alliant protection juridique (Luxembourg), flexibilité immédiate et croissance long terme.

Placer 400 000 € relève d’une logique de gestion privée : il s’agit moins de choisir des produits que de structurer le capital via une allocation cohérente, souvent autour de l’assurance-vie, afin de concilier sécurité, flexibilité et projection long terme, sans décisions irréversibles.

400 000 € : Le basculement de l'épargne vers la gestion patrimoniale

Disposer de 400 000 € marque un changement de nature patrimoniale. À ce niveau, on sort de la simple épargne pour entrer dans une logique de gestion privée, même informelle. Les choix effectués ne sont plus neutres, ils engagent la trajectoire financière, fiscale et parfois familiale sur plusieurs années.

Chez Avnear, nous constatons que ce montant correspond souvent à un moment charnière : cession partielle, héritage, indemnité, gain exceptionnel ou capital accumulé. Le risque principal n’est pas de mal investir, mais de structurer trop vite sans vision d’ensemble.

Les 3 erreurs critiques à éviter lors d'un investissement de 400 000 €

À partir de 400 000 €, certaines erreurs deviennent structurelles. Une allocation mal pensée peut figer le capital, créer des contraintes fiscales durables ou limiter la liberté de décision.

Trois écueils reviennent fréquemment :

- confondre gestion privée et sophistication inutile,

- concentrer le capital sur un seul support ou une seule classe d’actifs,

- traiter l’assurance-vie comme un simple placement, et non comme un outil de structuration.

À ce stade, la question n’est pas “où placer ?”, mais “comment organiser ?”.

La philosophie Avnear : organiser le capital par fonctions

Avant de parler d’assurance-vie, d’allocation ou de supports, nous posons une base simple : chaque euro doit avoir un rôle précis.

Dans une gestion patrimoniale saine, 400 000 € remplissent généralement plusieurs fonctions simultanées : sécuriser, rester disponible, et se projeter dans le temps. Cette lecture fonctionnelle permet ensuite de choisir les bons outils, au bon moment.

Le socle de sécurité : la base de toute gestion patrimoniale

Une partie du capital doit être dédiée à la stabilité. Son objectif n’est pas la performance, mais la tranquillité financière. Elle protège contre les imprévus et évite de devoir arbitrer sous contrainte.

Dans une logique de gestion privée, ce socle s’appuie souvent sur des supports liquides et lisibles, parfois intégrés dans une assurance-vie, pour bénéficier d’un cadre fiscal souple sans immobiliser excessivement les fonds.

Cette poche joue un rôle clé. Elle permet d’assumer davantage de variabilité sur le reste du patrimoine.

L’assurance-vie : un outil central, mais pas automatique

L’assurance-vie occupe une place centrale dans la gestion patrimoniale française, et ce n’est pas un hasard. Elle permet d’articuler liquidité, fiscalité, transmission et diversification dans une même enveloppe.

Pour un capital de 400 000 €, elle peut devenir un outil structurant, à condition d’être utilisée comme telle. L’erreur fréquente consiste à y verser l’intégralité du capital sans distinction de rôle, ou à la considérer comme un simple “placement”.

{{conseil-1}}

Pourquoi l’assurance-vie luxembourgeoise devient pertinente à ce seuil

Dans certains cas, notamment lorsque le patrimoine est appelé à croître ou que les enjeux de sécurité deviennent centraux, l’assurance-vie luxembourgeoise peut être envisagée.

Son intérêt ne réside pas dans une promesse de rendement, mais dans :

- la protection juridique renforcée des actifs,

- l’architecture ouverte,

- la neutralité en cas de mobilité internationale.

Pour 400 000 €, elle n’est pas systématique, mais peut devenir pertinente dans une logique de gestion privée évolutive, notamment si le capital est amené à augmenter ou à se complexifier.

La poche de flexibilité : préserver la liberté de choix

Un patrimoine bien structuré laisse toujours une place à l’adaptabilité. Immobiliser l’intégralité des 400 000 € dans des supports contraignants est une erreur fréquente.

Cette poche de flexibilité permet de financer :

- un changement de vie,

- un projet professionnel,

- une opportunité imprévue, sans remettre en cause l’équilibre global.

Dans une approche Avnear, la flexibilité est un actif à part entière.

Projection long terme : croissance mesurée, discipline maximale

Une partie du capital peut être orientée vers la croissance à long terme, souvent via des supports financiers diversifiés. Ici, la discipline prime sur la sophistication.

La gestion privée ne consiste pas à multiplier les supports, mais à maintenir une cohérence dans le temps, en acceptant la volatilité comme un paramètre normal, tant qu’elle est comprise et assumée.

L’erreur classique : vouloir “tout placer” immédiatement

Placer 400 000 € en une seule décision est rarement optimal. Cette approche expose à un mauvais timing, à un excès de confiance et à des choix difficiles à corriger.

À l’inverse, une mise en œuvre progressive, souvent via l’assurance-vie, permet d’ajuster l’allocation sans pression et de conserver une réversibilité précieuse.

{{card-1}}

À 400 000 €, la structuration prime sur l’optimisation

Placer 400 000 € n’est pas une question de recettes toutes faites. C’est une question de méthode, de cadre et de cohérence. Une approche de gestion privée bien pensée permet de préserver la liberté de choix tout en préparant l’avenir.

À ce niveau de patrimoine, éviter les erreurs compte souvent plus que rechercher la performance maximale.

{{cta}}

Mentions légales et avertissement

Les informations contenues dans cet article sont fournies à titre strictement informatif et pédagogique. Elles ne constituent en aucun cas un conseil juridique, fiscal, financier ou patrimonial personnalisé. Toute décision doit faire l’objet d’une analyse adaptée à la situation spécifique du lecteur. Avnear décline toute responsabilité quant aux décisions prises sur la base de ce contenu.

Gestion privée : structurer 400 000 € avant de chercher le rendement

Chez Avnear, nous rappelons que l’assurance-vie n’est ni bonne ni mauvaise en soi. Elle est pertinente lorsqu’elle s’inscrit dans une allocation globale cohérente.

de votre fortune

Le risque ne se prédit pas. Il se gère

Chez Avnear, nous accompagnons régulièrement des clients entrant dans une logique de gestion privée, avec des patrimoines de l’ordre de 400 000 € ou plus. Notre rôle est de structurer le capital autour d’outils adaptés (assurance-vie, assurance-vie luxembourgeoise, produits structurés...) en privilégiant la clarté, la protection et le temps long. Un premier échange permet souvent de poser les bases d’une gestion patrimoniale cohérente, sans urgence ni engagement.

.avif)

.jpg)

.jpg)

.jpg)

.jpg)