Échelle de la richesse en France : où vous situez-vous ?

La France au pied du mur économique

Les signaux d’alerte se multiplient. Déficit public record, dette qui frôle 3 300 milliards d’euros (Banque de France, 09/2025), instabilité politique chronique et tension sociale latente : le modèle français semble se fissurer sous son propre poids.

Face à ce constat, chaque camp politique brandit ses remèdes, taxer davantage les riches à gauche, alléger la fiscalité pour les classes moyennes à droite. Mais au-delà des discours, une question demeure : quelle est réellement votre marge d’action selon votre niveau de richesse ?

Car entre le discours politique et la réalité patrimoniale, il existe un gouffre. Pour le comprendre, il faut sortir des idéologies et regarder la France non pas par classes sociales, mais par déciles de richesse.

Cette approche permet de situer concrètement votre position économique, de comprendre vos contraintes réelles, et surtout de déterminer vos leviers d’adaptation dans un monde instable.

1. Situer sa position : les déciles de richesse en 2024

L’INSEE divise la population française en dix parts égales selon le niveau de vie : les 10 % les plus modestes forment le premier décile, les 10 % les plus aisés le dixième.

En 2024, le niveau de vie médian s’établit à 2 028 € par mois, soit environ 24 330 € par an.

Le seuil d’entrée dans le 9ᵉ décile, celui des 10 % les plus riches, se situe autour de 3 650 € mensuels. À l’inverse, le 1ᵉʳ décile correspond à moins de 1 080 € mensuels.

Sur le plan patrimonial, les 10 % les plus fortunés détiennent un patrimoine brut supérieur à 716 000 €, quand les 10 % les plus modestes possèdent… moins de 5 000 € (INSEE, 2024).

Ce fossé ne cesse de se creuser : selon une note de Bercy (01/2025), les revenus des 0,1 % les plus aisés ont doublé en vingt ans, tandis que ceux des 90 % restants n’ont progressé que de 39 %.

Mais au-delà du constat, chaque palier de richesse correspond à des règles économiques et psychologiques différentes. Entrons dans le détail.

2. Les 10 % les plus modestes : survivre, apprendre, rebondir

Avec un revenu annuel inférieur à 13 000 €, la priorité absolue est simple : retrouver de la capacité d’action. Cela passe d’abord par le travail, trouver une activité mieux rémunérée ou développer une compétence rare et par l’usage intelligent des aides sociales disponibles.

À ce stade, l’épargne financière n’est pas le sujet. Votre meilleur investissement, c’est vous-même : formation, reconversion, acquisition d’un outil professionnel.

Mais attention aux pièges : l’endettement à la consommation est un véritable poison pour ce niveau de revenu. Un découvert à 15 %, un crédit revolving ou un paiement fractionné peuvent ruiner plusieurs mois d’efforts.

Mieux vaut vivre modestement, sans dette, que de “vivre à crédit” dans un équilibre illusoire.

{{temoignage-1}}

3. Les classes moyennes : consolider sa base et poser les fondations patrimoniales

Entre le 3ᵉ et le 6ᵉ décile, les revenus se situent entre 1 500 € et 2 500 € par mois, pour un patrimoine de 20 000 € à 50 000 €. C’est un tournant clé : vos décisions financières à ce stade déterminent votre future liberté patrimoniale.

La première étape consiste à sécuriser votre quotidien. Pas de dettes à la consommation, une trésorerie de sécurité représentant six mois de revenus, et un budget maîtrisé. Une fois cette base solide posée, il devient possible de commencer à capitaliser intelligemment.

Beaucoup d’épargnants laissent encore leur argent sur des produits peu rentables, livret A, PEL, comptes à terme. Ces supports rassurent mais font perdre de la valeur réelle au capital. La clé, c’est de passer à une épargne de long terme structurée, dans un cadre fiscal avantageux.

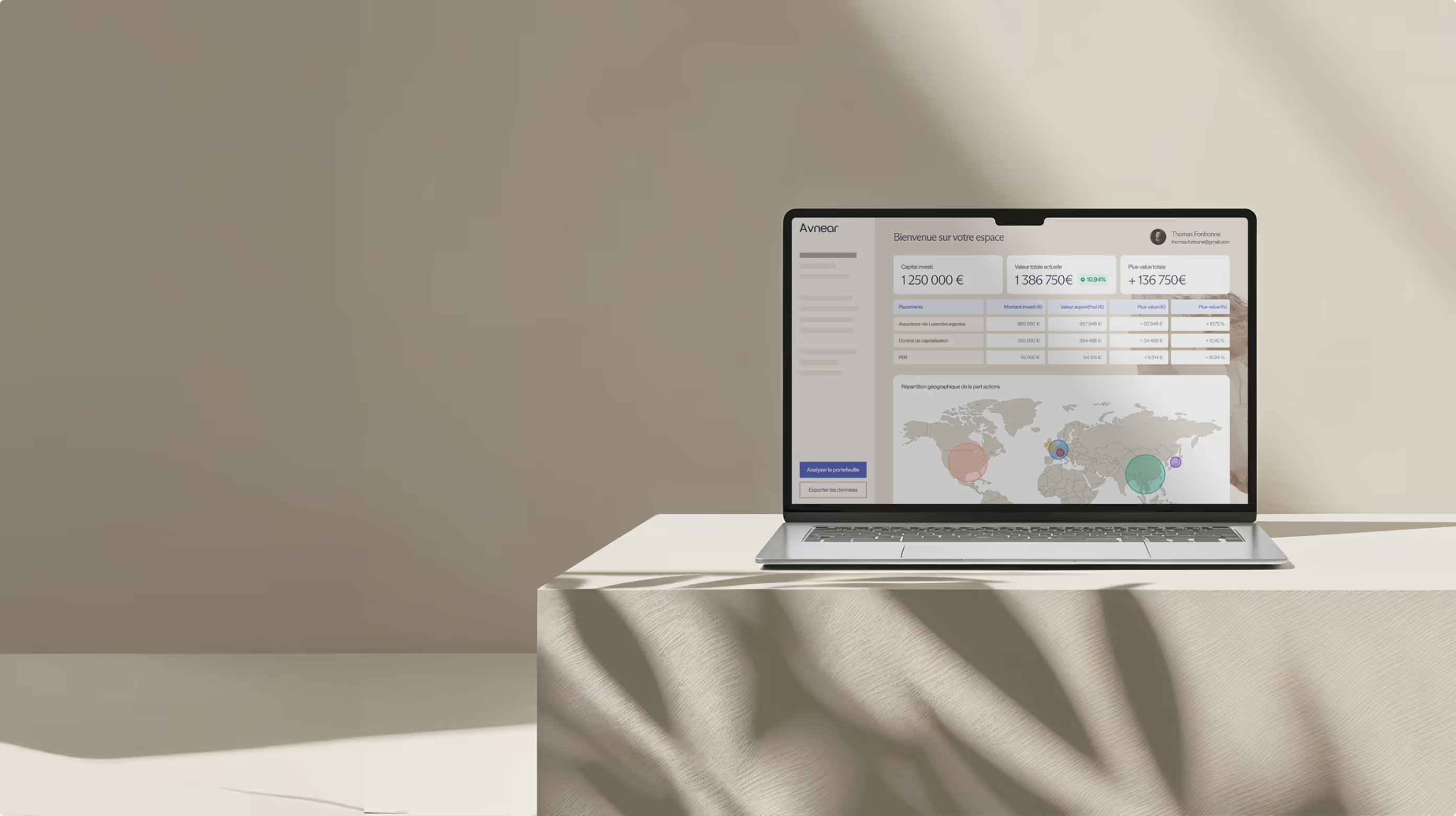

L’assurance-vie Avnear constitue la première pierre de cette stratégie. Elle permet de combiner sécurité, performance et flexibilité : vous choisissez des supports adaptés à votre profil (fonds euros, unités de compte, ETF, obligations) et bénéficiez d’une fiscalité allégée après huit ans. C’est un outil complet pour faire croître votre capital tout en préparant vos projets à moyen et long terme.

La vraie différence se fait dans la régularité. En mettant en place des versements programmés (VLP) sur votre contrat, vous automatisez votre effort d’épargne et profitez de la puissance des intérêts composés, sans avoir à vous soucier du « bon moment » pour investir. Mois après mois, vous construisez un patrimoine qui travaille pour vous, en douceur et sur la durée.

{{conseil-1}}

4. Le palier de la stabilité : entre 2 000 € et 3 500 € de revenus

Vous entrez dans ce que les économistes appellent la “zone de confort tendu”. Vos revenus vous permettent d’épargner régulièrement, mais sans excès. Le danger à ce stade, c’est la complaisance : ralentir les efforts ou se laisser absorber par le train de vie.

Car les vrais gains patrimoniaux ne viennent pas du revenu, mais de la discipline d’épargne sur la durée.

Un exemple simple : investir 500 € par mois pendant 20 ans avec un rendement annuel moyen de 4% aboutit à un capital de près de 198 000€. Avec 7%, c’est 245 000 €.

Le moteur n’est plus la chance, mais la constance.

{{cta}}

5. Les 10 % les plus riches : changer de paradigme

Au-dessus de 3 600 € par mois, les sources de revenu évoluent : salariat, revenus du capital, participation dans une société, dividendes… Vous entrez dans un univers où la valeur se crée par la prise de risque et non par la quantité d’heures travaillées.

C’est à ce stade que se joue la bascule entre “travailleur” et “entrepreneur”. Les revenus explosent car les règles changent : la valeur n’est plus dans l’effort mais dans les résultats et la responsabilité.

Ceux qui franchissent ce cap deviennent souvent dirigeants, indépendants ou actionnaires.

Mais la réussite s’accompagne de nouveaux risques : pression fiscale, dépendance économique à un secteur, exposition au risque pays.

La diversification devient alors juridique et géographique : plusieurs véhicules d’investissement, plusieurs pays, plusieurs devises.

{{card-1}}

6. Les “riches” et “très riches” : maîtriser la fiscalité et la transmission

À partir de 2 millions d’euros de patrimoine net, vous appartenez au fameux “1 %”. À ce niveau, le revenu devient secondaire : ce qui compte, c’est la structure de votre fortune. La question n’est plus “combien je gagne”, mais “comment je gère ce que je possède”.

Beaucoup tombent ici dans le piège du train de vie inflationniste : résidence principale surdimensionnée, dépenses statutaires, véhicules de luxe… Ce sont rarement des actifs.

La vraie richesse, c’est celle qui travaille pour vous sans que vous la consommiez.

Mais la principale fragilité de cette catégorie, c’est la fiscalité.

Entre impôt sur la fortune immobilière, fiscalité sur les revenus du capital, droits de succession et charges sociales sur dividendes, la pression cumulée peut atteindre jusqu’à 55 %.

D’où l’intérêt de structurer son patrimoine : société civile, contrat de capitalisation, assurance-vie luxembourgeoise, private equity défiscalisant, ou encore démembrement stratégique.

{{conseil-2}}

7. Les ultra-riches : mobilité et pouvoir d’influence

Au-delà de 10 millions d’euros, les règles changent encore. Vous avez accès à la gestion de fortune, à des banques privées, des fonds spécialisés, des crédits lombards, et des produits structurés complexes.

Mais cette sophistication s’accompagne d’une fragilité juridique et politique : l’exil fiscal n’est plus tabou, la sécurité personnelle devient un sujet, la confidentialité redevient un luxe.

La stratégie dominante dans ces sphères est souvent résumée par “Buy, Borrow & Die” : acheter des actifs, emprunter dessus pour vivre sans vendre (et donc sans impôt), puis transmettre via des montages successoraux optimisés.

À ce stade, la diversification devient mondiale : actifs, juridictions, devises, partenaires bancaires.

{{card-2}}

8. Et au sommet : quand la richesse devient influence

À partir de 100 millions, l’argent n’est plus un objectif : il devient un outil d’influence.

La frontière entre capital et pouvoir s’efface.

Pour accéder à ce niveau, il ne suffit plus d’être brillant économiquement : il faut des alliances politiques, médiatiques et industrielles. C’est ce que Xavier Niel ou Elon Musk ont compris en bâtissant des empires capables de rivaliser avec des États.

Ce monde-là ne concerne qu’une poignée de personnes, environ 0,001 % de la population mondiale. Mais il illustre une leçon valable pour tous : chaque niveau de richesse obéit à ses propres lois, économiques, fiscales et sociales. Les ignorer, c’est subir le système ; les comprendre, c’est apprendre à s’y adapter.

Conclusion : connaître votre palier, c’est déjà agir

La richesse n’est pas une ligne figée mais une échelle de progression.

À chaque palier, vos marges de manœuvre, vos contraintes et vos leviers évoluent. Ce n’est pas un jeu de classes, mais un jeu d’adaptation.

Comprendre où vous vous situez et ce que vous pouvez réellement faire est la première étape vers une stratégie patrimoniale solide, cohérente et durable.

{{cta}}

À retenir

- Le niveau de vie médian français est de 2 028 €/mois (INSEE, 2024).

- Le patrimoine des 10 % les plus riches dépasse 716 000 €.

- L’épargne de sécurité reste la priorité absolue jusqu’au 5ᵉ décile.

- La diversification et la discipline comptent plus que le rendement.

- À partir du 9ᵉ décile, la fiscalité et la structuration deviennent centrales.

- Au-delà de 2 millions, il faut raisonner en termes de transmission et de gouvernance patrimoniale.

Mentions légales

Les informations contenues dans ce guide sont fournies à titre informatif et pédagogique. Elles ne constituent en aucun cas un conseil juridique, fiscal ou financier individualisé. Malgré le soin apporté à leur exactitude et leur actualisation, Avnear ne saurait être tenu responsable des décisions prises sur la base de ce document.

Toute opération patrimoniale doit faire l’objet d’une analyse personnalisée prenant en compte la situation spécifique du lecteur, sa résidence fiscale, ses objectifs et ses contraintes. Il est fortement recommandé de consulter un professionnel agréé avant toute souscription ou structuration patrimoniale.

Avec Avnear, vous pouvez ouvrir votre assurance-vie en ligne, définir vos versements programmés et bénéficier d’un suivi personnalisé. Nos conseillers vous accompagnent pour construire la base patrimoniale qui vous servira toute votre vie.

Avnear vous aide à mettre en place une ingénierie patrimoniale sur mesure : optimisation fiscale, structuration internationale, préparation successorale et protection du conjoint.

"Chez Avnear, nous aidons chaque profil à définir une trajectoire de progression patrimoniale réaliste. Même un budget modeste peut devenir une base solide s’il est bien orienté."

de votre fortune

Le risque ne se prédit pas. Il se gère

Avnear accompagne les chefs d’entreprise et professions libérales dans la structuration de leur patrimoine professionnel et privé : holdings, contrats luxembourgeois, immobilier de rendement, etc.

Avnear accompagne les familles fortunées et dirigeants d’entreprise dans la création de structures internationales, family offices et stratégies de transmission multi-générationnelles.

.avif)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)