Comment ouvrir une Assurance-vie au Luxembourg en 2025 ?

L’assurance-vie luxembourgeoise séduit par sa stabilité, sa souplesse et sa protection unique. Ce guide détaille les étapes clés pour ouvrir un contrat, comprendre la fiscalité applicable et choisir la bonne structure d’investissement selon votre profil et vos objectifs patrimoniaux.

Pourquoi tant d’intérêt pour l’assurance vie luxembourgeoise ?

Dans un contexte d’incertitude économique et de mobilité internationale accrue, les investisseurs recherchent des solutions patrimoniales à la fois sûres, flexibles et fiscalement neutres.

L’Assurance-vie luxembourgeoise répond à ces trois exigences. Elle offre :

- un cadre européen rigoureux,

- une architecture financière ouverte,

- et un niveau de protection supérieur à celui des contrats français.

Étape 1 – Définir ses objectifs patrimoniaux

Avant toute démarche, il faut clarifier l’objectif du contrat.

Souhaitez-vous :

- transmettre votre patrimoine ?

- diversifier vos avoirs à l’international ?

- sécuriser votre capital contre le risque bancaire ?

- ou préparer votre retraite à l’étranger ?

Exemple

Claire, entrepreneure française, possède des sociétés en France, au Canada et en Israël. Ses enfants vivent à Barcelone et Berlin.

Grâce à un contrat luxembourgeois, elle centralise ses avoirs dans un cadre neutre, organise la transmission entre pays et évite les doubles impositions.

Sa clause bénéficiaire sur mesure assure une répartition claire, sans blocage fiscal.

Étape 2 – Choisir le bon partenaire

Pour souscrire à une Assurance-vie luxembourgeoise, il est obligatoire de passer par un intermédiaire agréé : cabinet de gestion privée, gestion de fortune, fintech, family office ou conseiller patrimonial international.

Rôle du conseiller

Le professionnel sélectionne :

- la compagnie d’assurance (Generali, Lombard International, Swiss Life, Cardif Lux Vie, Baloise, etc.),

- la devise du contrat,

- le mode de gestion (déléguée ou libre),

- et les supports d’investissement compatibles avec votre profil.

Le choix du partenaire conditionne la qualité du suivi et l’adéquation du contrat à votre profil international.

Étape 3 – Structurer le contrat

C’est la phase la plus technique : celle où l’on définit la structure financière et juridique du contrat.

1. Choisir la devise

Le contrat peut être libellé en euro, dollar américain, livre sterling ou franc suisse.

Le choix dépend de votre lieu de résidence, de vos revenus et de vos besoins futurs (retraite, succession, etc.).

2. Déterminer le mode de gestion

- Gestion conseillée (FAS) : vous pilotez les décisions d’investissement avec votre conseiller.

- Gestion sous mandat (FID) : un gérant agréé administre le portefeuille selon un mandat précis.

- Gestion collective (Fonds externes ou FIC) : vous accédez à des fonds existants, comme dans un contrat classique.

3. Adapter la stratégie au profil

Un rendement plus élevé implique un risque plus important.

Le contrat doit donc refléter votre tolérance au risque, votre horizon de placement et votre besoin de liquidité.

Exemple

David, 48 ans, chirurgien installé à Bangkok, perçoit ses revenus en dollars.

Il choisit un contrat en USD, géré via un fonds interne dédié par sa banque privée.

Il garde une vision consolidée de son patrimoine mondial tout en bénéficiant du cadre protecteur du Luxembourg.

Étape 4 – Réaliser les formalités d’ouverture

L’ouverture d’un contrat luxembourgeois obéit à des exigences réglementaires strictes.

La procédure se déroule en plusieurs étapes :

Documents requis

- Pièce d’identité et justificatif de domicile.

- Jusitficatif d’origine des fonds.

- Déclarations FATCA et CRS pour la conformité internationale.

- Questionnaire KYC (Know Your Customer) sur la situation patrimoniale et les objectifs d’investissement.

Ces formalités, parfois fastidieuses, garantissent la transparence et la solidité du système luxembourgeois.

Le régulateur, la CSSF (Commission de Surveillance du Secteur Financier), impose une vérification approfondie avant toute validation du contrat. Cette rigueur constitue une protection pour l’investisseur.

{{conseil-1}}

Étape 5 – Effectuer le versement initial

Le ticket d’entrée dépend de la compagnie et du niveau de personnalisation souhaité.

Les versements doivent être effectués par virement bancaire ou prélèvement SEPA depuis un compte au nom du souscripteur.

Aucune opération en espèces n’est acceptée. La traçabilité est totale.

Le capital initial peut être complété ultérieurement par des versements libres ou programmés selon la stratégie de capitalisation retenue.

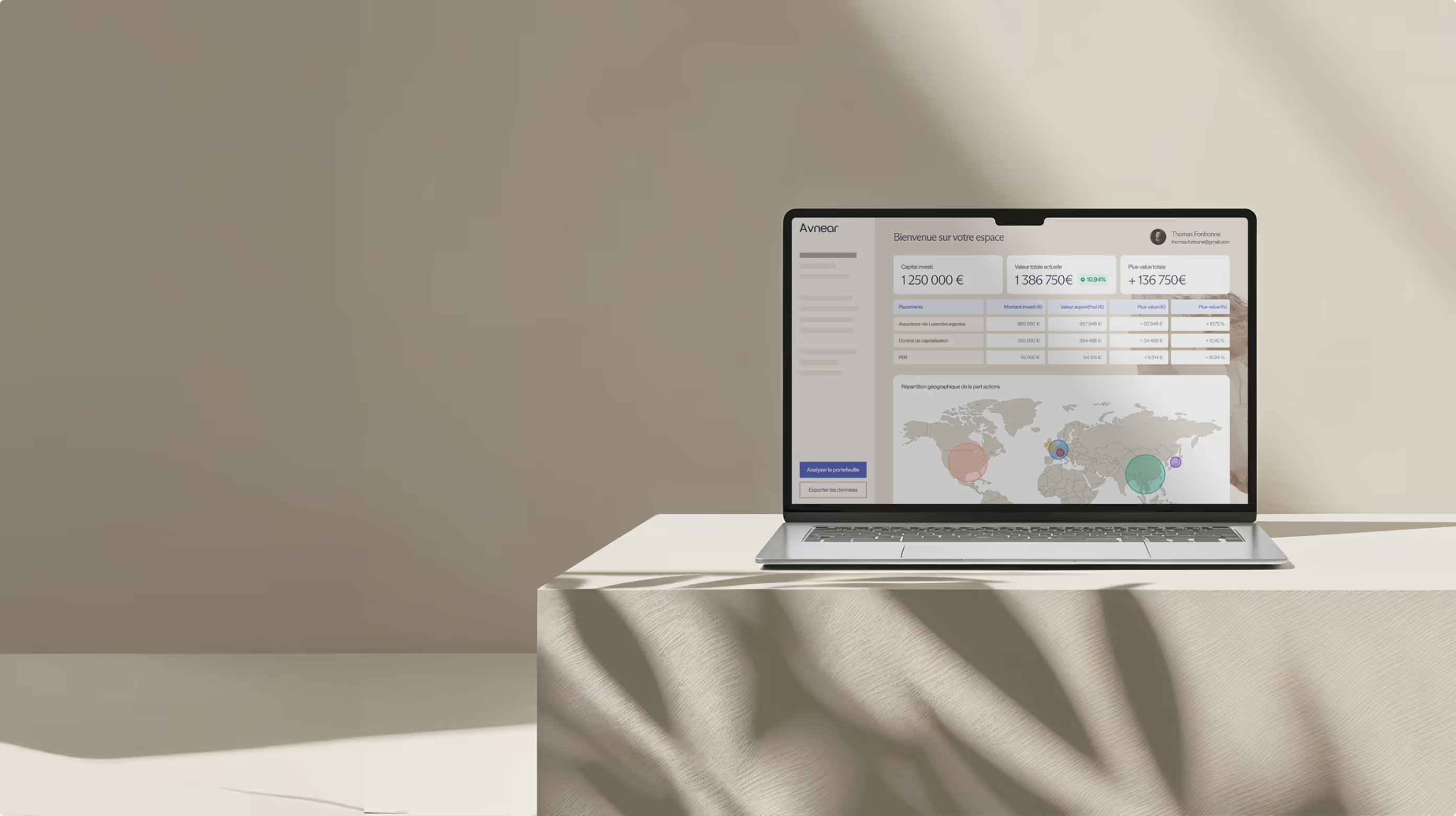

Étape 6 – Suivre et adapter le contrat dans le temps

Un contrat luxembourgeois n’est pas figé. Il évolue avec votre situation patrimoniale.

Vous pouvez :

- modifier la clause bénéficiaire,

- réallouer les supports,

- effectuer des rachats partiels,

- effectuer des versements complémentaires

L’objectif : maintenir la cohérence entre votre contrat et vos objectifs de long terme.

L’assurance vie luxembourgeoise est un outil de pilotage patrimonial, pas un simple produit d’épargne.

Découvrez notre guide complet sur l'Assurance-vie luxembourgeoise

Le guide complet de l’assurance-vie luxembourgeoise : fonctionnement, avantages, fiscalité, risques et stratégie patrimoniale. Une solution haut de gamme pour protéger et diversifier votre capital.

Un cadre fiscal neutre et une protection sans équivalent

Neutralité fiscale

Le contrat est fiscalement neutre : la taxation dépend du pays de résidence du souscripteur.

Un résident fiscal français est donc imposé selon les règles de l’assurance vie française (articles 125-0 A et 990 I du CGI).

Protection renforcée

L’atout majeur du contrat luxembourgeois réside dans son triangle de sécurité :

- Les actifs du client sont déposés auprès d’une banque dépositaire agréée par la CSSF.

- L’assureur ne peut pas y accéder sans autorisation.

- En cas de faillite, les avoirs du client sont séparés des fonds de l’assureur et restitués en priorité.

De plus, les contrats luxembourgeois ne sont pas soumis à la loi Sapin 2, qui peut geler temporairement les rachats en France en cas de crise.

Quels documents et délais prévoir ?

La digitalisation simplifie désormais les démarches, notamment pour les non-résidents.

Cependant, la conformité reste stricte :

Documents à fournir

- Carte d’identité ou passeport valide

- Justificatif de domicile récent

- Déclaration d’origine des fonds

Délais moyens (2025)

- Vérification KYC : 5 à 10 jours ouvrés

- Validation du dossier : 1 semaine

- Activation du contrat : dès réception du premier versement

Une fois le contrat actif, la protection luxembourgeoise s’applique immédiatement.

Points clés à retenir

- Ticket d’entrée : à partir de 250 000 €.

- Fiscalité : neutralité luxembourgeoise ; imposition selon la résidence fiscale du souscripteur.

- Protection : triangle de sécurité + absence de loi Sapin 2.

- Gestion : quatre types de fonds (FE, FIC, FID, FAS).

- Souscription : via conseiller agréé uniquement.

- Public visé : investisseurs internationaux, dirigeants, expatriés, résidents fiscaux Français.

- Souplesse : multi-devises, multi-supports, adaptable dans le temps.

{{card-1}}

FAQ – Les questions les plus fréquentes

Quel est le montant minimum pour ouvrir une Assurance-vie au Luxembourg ?

En moyenne 250 000€, selon l’assureur et le niveau de personnalisation du contrat.

Quels sont les principaux avantages ?

Une sécurité juridique renforcée, une grande liberté d’investissement et une neutralité fiscale internationale.

Quels inconvénients ?

Des formalités plus lourdes, un ticket d’entrée élevé, et une gestion plus technique nécessitant un accompagnement expert.

Qui peut souscrire ?

Toute personne majeure, résidant en France ou à l’étranger, capable de justifier l’origine des fonds.

Est-ce fiscalement intéressant pour un résident français ?

Oui, car le contrat conserve la fiscalité avantageuse de l’assurance vie française, tout en ajoutant une protection juridique supérieure.

Peut-on transférer son contrat en cas de déménagement ?

Oui. Le contrat luxembourgeois suit le souscripteur à l’international, sans clôture ni fiscalité immédiate.

À retenir

- L’Assurance-vie luxembourgeoise combine neutralité fiscale, protection juridique et flexibilité internationale.

- Les avoirs sont protégés par le triangle de sécurité, même en cas de crise.

- L’ouverture nécessite un accompagnement professionnel agréé.

- Multi-devises et sur mesure, elle s’adapte aux patrimoines globaux.

- C’est un outil stratégique, non un produit d’épargne standard.

Conclusion : un outil de gestion patrimoniale internationale

L’Assurance-vie luxembourgeoise s’impose comme la solution patrimoniale de référence pour les investisseurs à dimension internationale.

Elle allie sécurité, flexibilité et conformité fiscale des qualités rares dans un environnement financier mouvant.

Les conseillers Avnear accompagnent les investisseurs dans la définition de leur stratégie, la sélection du contrat adapté et le suivi dans la durée. N'hésitez pas à nous contacter.

{{cta}}

Mentions et conformité

Les informations contenues dans ce guide sont fournies à titre informatif et pédagogique. Elles ne constituent pas un conseil fiscal, juridique ou financier personnalisé.

Malgré le soin apporté à leur exactitude, Avnear ne saurait être tenu responsable des décisions prises sur la base de ce document.

Toute opération patrimoniale doit faire l’objet d’une étude individualisée prenant en compte la situation du lecteur, sa résidence fiscale et ses objectifs.

Il est recommandé de consulter un conseiller en gestion de patrimoine agréé avant toute souscription.

Sources utilisées / Références réglementaires :

- CSSF – Rapport annuel 2024

- Code général des impôts (art. 125-0 A, 990 I)

- Banque de France – Bulletin Épargne et Patrimoine (06/2024)

- ESMA – Règlement (UE) n° 2019/1238

- AMF – Guide assurance vie et distribution transfrontalière (05/2024)

Avnear vous accompagne

Les démarches d’ouverture au Luxembourg nécessitent une rigueur administrative certaine. Les conseillers Avnear prennent en charge la préparation du dossier, la vérification KYC et la coordination avec les banques dépositaires et les compagnies d’assurance. Cet accompagnement garantit un processus rapide, conforme et sans risque de blocage.

de votre fortune

Le risque ne se prédit pas. Il se gère

L’accompagnement Avnear ne s’arrête pas à la souscription. Chaque client bénéficie d’un suivi patrimonial annuel, incluant une revue du contrat, une mise à jour des bénéficiaires et une analyse de la performance globale. Cette démarche permet d’adapter le contrat aux évolutions familiales, fiscales ou géographiques du souscripteur.

.avif)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)