Pourquoi l’immobilier n’est pas un investissement liquide ?

Ce guide analyse pourquoi l’immobilier est un investissement structurellement peu liquide et les conséquences concrètes que cette illiquidité peut avoir sur une stratégie patrimoniale, afin d’aider les investisseurs à mieux arbitrer entre rigidité immobilière et solutions financières plus flexibles.

Les conséquences ignorées par 90 % des particuliers

L’immobilier est souvent présenté comme un investissement « sûr », « concret » et « rassurant ». Dans l’imaginaire collectif, la pierre protège, résiste aux crises et constitue une valeur refuge durable. Cette perception repose pourtant sur un malentendu majeur, la confusion entre stabilité apparente et liquidité réelle.

En réalité, l’immobilier est l’un des investissements les moins liquides accessibles aux particuliers. Et cette illiquidité, largement sous-estimée, produit des effets patrimoniaux profonds, souvent visibles trop tard.

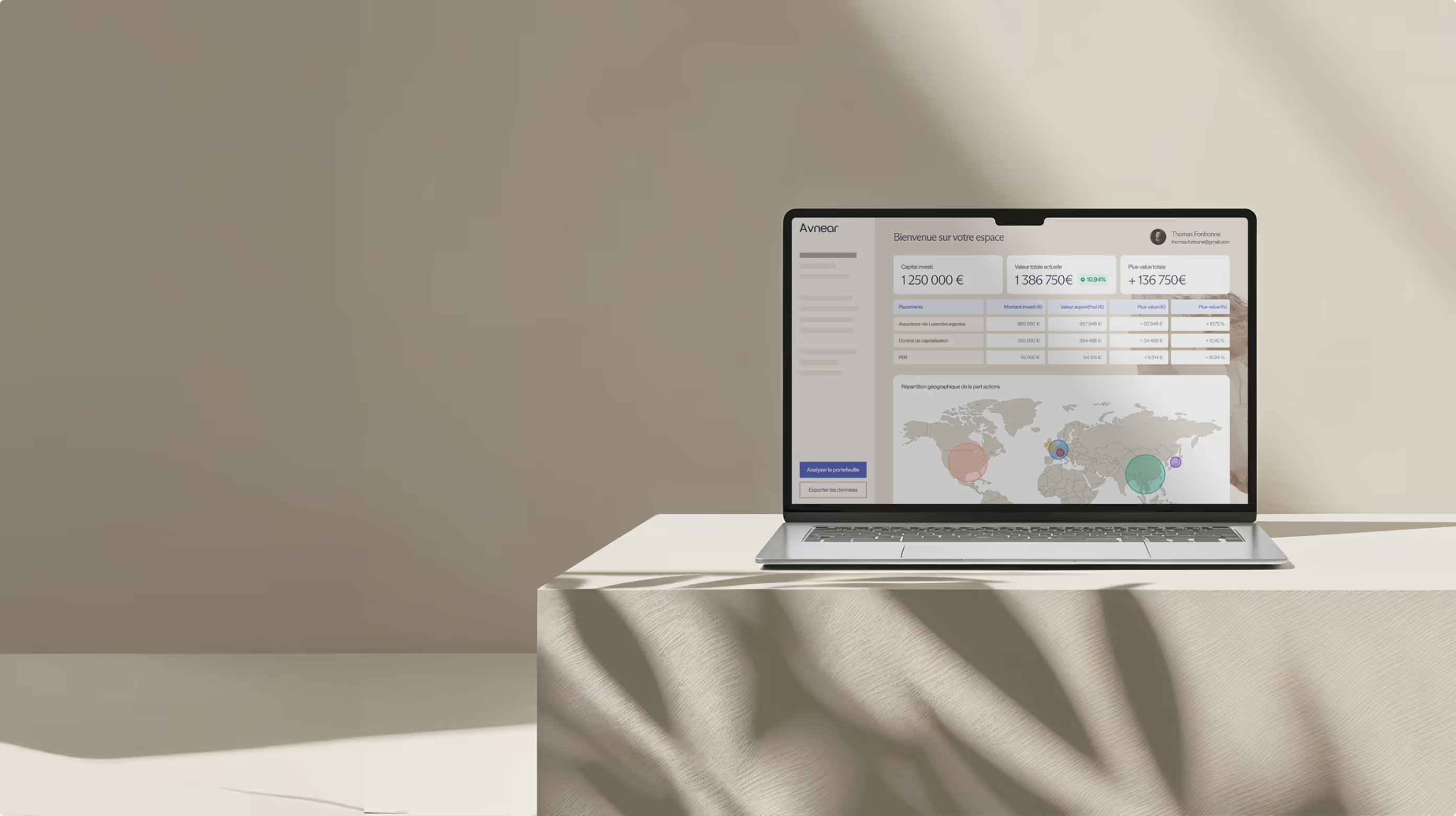

Chez Avnear, nous constatons que plus de 90 % des investisseurs immobiliers particuliers n’intègrent pas correctement ce facteur dans leurs décisions. Non par manque d’intelligence, mais parce que l’illiquidité est silencieuse… jusqu’au jour où elle devient un problème.

Qu’est-ce qu’un investissement liquide (et pourquoi l’immobilier ne l’est pas) ?

Un investissement est dit liquide lorsqu’il peut être transformé rapidement en cash, à un prix proche de sa valeur de marché, sans friction excessive ni coût disproportionné.

Sur ce critère, l’immobilier échoue structurellement.

Vendre un bien immobilier nécessite du temps, dépend d’un marché local, de la solvabilité des acheteurs, de l’accès au crédit et du contexte macroéconomique. À cela s’ajoutent des délais incompressibles : diagnostics, commercialisation, négociation, compromis, délais légaux, acte définitif. Même dans un marché fluide, plusieurs mois sont nécessaires. Dans un marché retourné, ce délai peut s’étendre sur un an ou plus.

Cette illiquidité n’est pas un défaut ponctuel. C’est une caractéristique structurelle de l’actif immobilier.

Pourquoi l’illiquidité immobilière est sous-estimée par les particuliers ?

La majorité des particuliers pensent l’immobilier comme un placement de long terme, ce qui les conduit à minimiser la question de la liquidité. Tant que tout va bien, cette approche semble cohérente. Mais elle repose sur une hypothèse fragile, l’idée que le besoin de liquidité ne se présentera jamais au mauvais moment.

Or, les besoins de liquidité surviennent rarement dans des contextes favorables. Ils apparaissent lors d’événements non planifiés : accident de vie, changement professionnel, divorce, opportunité d’investissement, durcissement fiscal, ou simplement rééquilibrage patrimonial devenu nécessaire.

À ce moment précis, l’illiquidité n’est plus un concept théorique. Elle devient une contrainte directe, souvent coûteuse.

Les conséquences concrètes de l’illiquidité immobilière

La première conséquence est la vente contrainte. Lorsqu’un investisseur doit vendre rapidement, il perd son principal levier de négociation : le temps. Dans un marché immobilier peu dynamique, cela conduit presque systématiquement à une décote, parfois significative, par rapport à la valeur « théorique » du bien.

La deuxième conséquence est l’incapacité à arbitrer. Contrairement aux placements financiers, un bien immobilier ne peut pas être partiellement cédé. Il n’existe pas de « vente à 10% » d’un appartement. L’arbitrage est binaire. Tout ou rien. Cette rigidité empêche toute gestion fine du risque ou du capital.

La troisième conséquence est la fiscalité immédiate à la sortie. La vente d’un bien immobilier déclenche souvent une imposition immédiate (plus-value, prélèvements sociaux), indépendamment de l’usage futur du capital. L’illiquidité est donc doublée d’un coût fiscal instantané, qui réduit encore la capacité de réallocation.

Enfin, l’illiquidité crée une illusion de stabilité. L’absence de cotation quotidienne donne le sentiment que la valeur ne bouge pas. En réalité, elle évolue, mais sans signal visible. Cette opacité empêche l’investisseur d’ajuster sa stratégie à temps.

Immobilier vs placements financiers : une différence de nature, pas de préférence

Comparer l’immobilier à des placements financiers liquides ne consiste pas à opposer un actif « bon » à un actif « mauvais ». Il s’agit de comparer deux natures de capital.

Les placements financiers (assurance-vie, comptes-titres, produits structurés) offrent une liquidité partielle ou totale, une valorisation transparente et une capacité d’arbitrage rapide. La volatilité est visible, parfois inconfortable, mais elle permet une gestion active du risque.

L’immobilier, à l’inverse, masque sa volatilité derrière son illiquidité. Le risque n’est pas moindre. Il est simplement différé et concentré.

Tableau comparatif : liquidité réelle des principaux placements

Ce tableau illustre une réalité simple, la liquidité n’est pas un détail technique, mais un levier stratégique.

Pour approfondir le sujet vous pouvez également consulter notre article : Immobilier vs placements financiers : quelle stratégie patrimoniale pour 2026–2030 ?

Quand l’illiquidité devient un risque systémique personnel

L’illiquidité immobilière devient réellement problématique lorsque le patrimoine est trop concentré. Un investisseur dont 70% ou 80% du patrimoine est immobilisé dans un ou deux biens se prive de toute marge de manœuvre.

Dans ce cas, le risque n’est plus seulement financier. Il devient stratégique. Le patrimoine ne peut plus s’adapter aux évolutions économiques, fiscales ou personnelles. Il subit.

C’est précisément dans ces situations que nous observons les arbitrages les plus coûteux : ventes dans de mauvaises conditions, réallocations tardives, ou au contraire immobilisme prolongé par peur de cristalliser une perte.

L’illiquidité peut être un choix stratégique assumé lorsqu’elle s’inscrit dans une allocation globale équilibrée ; elle devient un risque lorsqu’elle est subie, concentrée ou utilisée comme socle unique.

Pourquoi la liquidité doit précéder l’immobilier ?

Chez Avnear, nous défendons une approche simple : la liquidité doit précéder l’illiquidité.

Cela ne signifie pas que l’immobilier est à exclure. Cela signifie qu’il ne doit jamais constituer le point de départ d’une stratégie patrimoniale. La base doit être liquide, diversifiée et pilotable. Une fois cette base sécurisée, l’immobilier peut intervenir comme un outil complémentaire, ciblé, assumé.

L’assurance-vie et plus encore l’assurance-vie luxembourgeoise permet précisément de construire cette base. Elle offre une liquidité maîtrisée, une fiscalité différée et une capacité d’arbitrage que l’immobilier ne peut pas fournir.

Ce que les particuliers découvrent trop tard

La majorité des investisseurs immobiliers particuliers ne se trompent pas par ignorance. Ils se trompent par absence de modélisation. Ils raisonnent en rendement brut, en mensualité, en « pierre tangible », sans intégrer le coût réel de l’illiquidité sur dix ou quinze ans.

Lorsqu’ils prennent conscience de cette contrainte, le patrimoine est déjà structuré, les options sont réduites et les décisions deviennent défensives.

Conclusion : l’illiquidité n’est pas un défaut, c’est une contrainte à maîtriser

L’immobilier n’est pas liquide. Ce n’est ni un jugement de valeur, ni une critique. C’est un fait.

Le problème n’est pas d’investir dans un actif illiquide. Le problème est de le faire sans base liquide préalable, sans marge de manœuvre et sans stratégie de sortie claire.

Aujourd’hui, la capacité à rester maître de ses décisions patrimoniales passera moins par le rendement affiché que par la flexibilité du capital.

{{card-1}}

FAQ – Immobilier et liquidité

L’immobilier est-il un investissement liquide ?

Non. L’immobilier est par nature illiquide. La revente d’un bien prend du temps, dépend du marché local, de la solvabilité des acheteurs et des conditions de crédit. Contrairement aux placements financiers, il ne peut pas être transformé rapidement en liquidités sans risque de décote.

Peut-on revendre un bien immobilier rapidement si besoin ?

Dans certains cas, oui, mais souvent au prix d’une concession sur le prix. Une vente rapide réduit fortement le pouvoir de négociation du vendeur, surtout dans un marché peu dynamique. La rapidité se paie généralement par une baisse de valeur.

L’illiquidité de l’immobilier est-elle un risque ?

L’illiquidité n’est pas un risque en soi, mais une contrainte structurelle. Elle devient un risque lorsque le patrimoine est trop concentré en immobilier ou lorsqu’un besoin de liquidité survient au mauvais moment. Dans ce cas, elle peut conduire à des arbitrages coûteux.

Les placements financiers sont-ils toujours liquides ?

Ils sont beaucoup plus liquides que l’immobilier, mais pas instantanément sans risque. La liquidité financière s’accompagne de volatilité. La différence est que cette volatilité est visible et pilotable, ce qui permet d’arbitrer progressivement.

L’assurance-vie est-elle réellement liquide ?

Oui, dans une large mesure. L’assurance-vie permet des rachats partiels, programmables et fiscalement optimisables. Elle offre une liquidité nettement supérieure à l’immobilier, tout en permettant de conserver une stratégie de long terme.

Faut-il éviter l’immobilier à cause de son illiquidité ?

Non. L’immobilier peut être pertinent lorsqu’il est intégré dans une stratégie globale, avec une base financière liquide suffisante. Le problème n’est pas l’immobilier, mais le fait de l’utiliser comme socle unique sans marge de manœuvre.

Pourquoi Avnear recommande une base liquide avant l’immobilier ?

Parce que la liquidité permet :

- d’absorber les imprévus,

- d’arbitrer sans précipitation,

- de saisir des opportunités,

- et de différer les décisions lourdes.

Chez Avnear, l’immobilier est envisagé après la structuration financière, jamais avant.

{{cta}}

Mentions réglementaires

Le présent contenu est fourni à titre informatif et ne constitue ni un conseil en investissement, ni une recommandation personnalisée, ni une sollicitation à l’achat ou à la vente de produits financiers ou immobiliers.

Tout investissement comporte un risque de perte en capital. Les performances passées ne préjugent pas des performances futures. Les éléments évoqués, notamment en matière de rendement, de fiscalité ou de liquidité, reposent sur des hypothèses générales et peuvent évoluer en fonction des conditions de marché, de la réglementation et de la situation personnelle de chaque investisseur.

Les dispositifs mentionnés, y compris l’assurance-vie (française ou luxembourgeoise), présentent des caractéristiques juridiques et fiscales spécifiques qui doivent être analysées au cas par cas. Avnear intervient dans une logique de structuration patrimoniale globale et ne se substitue pas à une analyse individualisée préalable.

de votre fortune

Le risque ne se prédit pas. Il se gère

Chez Avnear, nous commençons par un échange structuré autour de votre projet et de votre situation globale. L’objectif est de comprendre la place réelle de l’immobilier dans votre patrimoine, d’évaluer les enjeux de liquidité et d’identifier, le cas échéant, des pistes d’arbitrage ou de structuration plus adaptées.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)