Crowdfunding immobilier vs placements financiers : comment arbitrer intelligemment ?

Lorsque le crowdfunding immobilier promet des rendements élevés mais impose une forte illiquidité et une concentration du risque, l’enjeu n’est pas de l’écarter totalement mais de l’intégrer avec mesure au sein d’une stratégie patrimoniale plus équilibrée autour de placements financiers liquides, diversifiés et fiscalement structurants comme l’assurance-vie et le PER.

Une comparaison pertinente entre le crowdfunding immobilier et les placements financiers consiste à opposer un rendement potentiel élevé mais concentré et illiquide à des solutions plus progressives, diversifiées et fiscalement structurantes comme l’assurance vie, le PER et l’assurance-vie luxembourgeoise, selon l’horizon, la fiscalité et la tolérance au risque.

Introduction

Pendant plusieurs années, le crowdfunding immobilier a incarné une promesse simple. Des rendements élevés. Des durées courtes. Un accès direct à l’immobilier sans les contraintes de gestion. Cette promesse a séduit des dizaines de milliers d’épargnants.

Depuis 2023, le contexte a changé. Hausse rapide des taux. Ralentissement des ventes. Tensions sur la trésorerie des promoteurs. Le crowdfunding immobilier n’a pas disparu. Mais il a cessé d’être perçu comme un placement “facile”.

Dans le même temps, les placements financiers traditionnels retrouvent de l’attractivité. Les fonds en euros se redressent. Les marchés financiers offrent de nouvelles opportunités. Les enveloppes fiscales comme l’assurance-vie et le PER redeviennent centrales dans les stratégies patrimoniales.

La question n’est donc plus de choisir entre immobilier et finance. Elle est de comprendre le rôle précis de chaque solution dans une allocation cohérente et durable.

1. Ce que recouvre réellement le crowdfunding immobilier

Le crowdfunding immobilier consiste à financer un projet porté par un opérateur. Le plus souvent, il s’agit d’un programme de promotion ou de marchands de biens. L’investisseur prête de l’argent via une plateforme agréée. En échange, il perçoit des intérêts.

Dans la majorité des cas, le remboursement intervient en une seule fois à la fin du projet. Capital et intérêts sont versés ensemble. Cela signifie une immobilisation totale des fonds pendant toute la durée de l’opération.

Le rendement affiché est contractuel. Il ne s’agit pas d’un rendement garanti. Il dépend du bon déroulement du projet. Retards de chantier. Allongement des délais de commercialisation. Difficultés financières de l’opérateur. Tous ces éléments peuvent affecter la date et parfois le montant du remboursement.

Ces dernières années ont mis en lumière une réalité souvent sous-estimée. Le risque principal n’est pas uniquement la perte en capital. C’est l’incertitude sur le calendrier. Un projet peut rester bloqué plusieurs mois supplémentaires sans générer de rémunération additionnelle significative.

Le crowdfunding immobilier doit donc être analysé comme une dette privée à court ou moyen terme. Peu liquide. Peu diversifiée par nature. Et très dépendante du cycle immobilier.

2. Les placements financiers ne sont pas un bloc homogène

Opposer crowdfunding immobilier et placements financiers n’a de sens que si l’on comprend ce que recouvre réellement la notion de placement financier. Il ne s’agit pas d’un produit unique. Mais d’enveloppes juridiques et fiscales permettant d’accéder à une grande variété d’actifs.

L’assurance-vie comme socle patrimonial

L’assurance-vie est avant tout une enveloppe. Elle permet de loger différents supports d’investissement. Fonds en euros. Actions. Obligations. Immobilier indirect. ETF. Produits structurés...

Le fonds en euros joue un rôle de stabilisateur. Le capital est garanti par l’assureur. Le rendement est modéré mais plus lisible. Après plusieurs années de faiblesse, les performances se sont redressées avec la remontée des taux obligataires.

Les unités de compte permettent d’aller chercher de la performance sur le long terme. Elles exposent au risque de marché. Leur intérêt réside dans la diversification et dans la possibilité d’arbitrer sans fiscalité immédiate.

L’assurance-vie offre aussi une fiscalité progressive dans le temps. Plus la durée de détention est longue, plus l’imposition sur les gains devient favorable. Elle reste l’un des outils les plus flexibles pour organiser une épargne de moyen et long terme.

Le PER comme outil de stratégie fiscale

Le plan d’épargne retraite a un objectif clair. Préparer un complément de revenus pour la retraite. Son principal attrait réside dans la possibilité de déduire les versements du revenu imposable.

Cet avantage n’est pas automatique. Il dépend du niveau d’imposition. Il dépend aussi de l’horizon de détention. Le capital est en principe bloqué jusqu’à l’âge de la retraite, sauf cas spécifiques.

Le PER est donc moins un produit de rendement qu’un outil d’optimisation fiscale intertemporelle. Il permet de réduire l’impôt aujourd’hui en contrepartie d’une fiscalité future qu’il faut anticiper avec précision.

L’assurance-vie luxembourgeoise comme outil de structuration

L’assurance-vie luxembourgeoise fonctionne sur le même principe qu’une assurance-vie française. Mais elle s’adresse à des besoins plus spécifiques. Mobilité internationale. Patrimoine financier important. Exigences particulières en matière de gouvernance des actifs.

Son intérêt ne réside pas dans une performance intrinsèque supérieure. Il réside dans la souplesse contractuelle et la protection des capitaux grâce au triangle de sécurité. La capacité à loger des actifs variés. Et l’adaptation à des situations patrimoniales complexes.

3. Rendement et risque : une comparaison souvent biaisée

Comparer un taux affiché de crowdfunding immobilier à un rendement de fonds en euros est une erreur fréquente. Ces deux chiffres ne mesurent pas la même chose.

Le rendement du crowdfunding est un taux contractuel. Il suppose que le projet se déroule exactement comme prévu. Dans les faits, le rendement réellement perçu dépend du respect du calendrier et de la solidité financière de l’opérateur.

À l’inverse, le rendement d’un fonds en euros est un rendement servi. Il est constaté. Il tient compte des frais et des contraintes prudentielles. Il ne promet pas. Il délivre.

Les unités de compte, quant à elles, ne promettent rien non plus. Leur performance dépend des marchés financiers. Mais elles offrent une liquidité bien supérieure à celle du crowdfunding immobilier.

Le risque du crowdfunding est concentré. Il repose sur un projet unique. Le risque financier est diffus. Il est réparti entre des centaines ou des milliers d’entreprises ou d’émetteurs lorsque l’on investit via des fonds ou des ETF.

4. Scénarios concrets pour comprendre les écarts

Prenons un investisseur qui place 10 000 euros dans un projet de crowdfunding immobilier sur deux ans. Le taux contractuel est élevé. Sur le papier, le gain est attractif. Mais le projet prend du retard. Le remboursement intervient six mois plus tard. Pendant cette période, l’argent reste immobilisé. Le rendement annualisé réel diminue fortement.

Prenons maintenant la même somme investie en assurance-vie. Une partie est placée sur un fonds en euros. L’autre sur des unités de compte diversifiées. La performance est plus modérée à court terme. Mais l’épargne reste disponible. Elle peut être ajustée. Rééquilibrée. Arbitrée selon le contexte économique.

Enfin, imaginons cette somme versée sur un PER par un contribuable fortement imposé. L’économie d’impôt immédiate est significative. Elle améliore le rendement global de l’opération. Mais l’épargne devient indisponible pendant de nombreuses années.

Ces trois situations ne s’opposent pas. Elles répondent à des objectifs différents.

5. Quelle place pour chaque solution dans une stratégie cohérente

Le crowdfunding immobilier peut conserver une place. Mais rarement au cœur du patrimoine. Il fonctionne mieux comme une poche opportuniste. Limitée. Diversifiée sur plusieurs projets. Acceptant l’illiquidité.

L’assurance-vie reste le pilier central. Elle permet d’organiser l’épargne dans le temps. D’ajuster le niveau de risque. De préparer des projets. De transmettre.

Le PER complète cette architecture pour les profils fiscalisés. Il agit comme un levier. Il nécessite une vraie réflexion en amont. Et un suivi dans la durée.

L’assurance-vie luxembourgeoise intervient lorsque la situation dépasse les standards. Expatriation. Patrimoine financier structuré. Contraintes internationales.

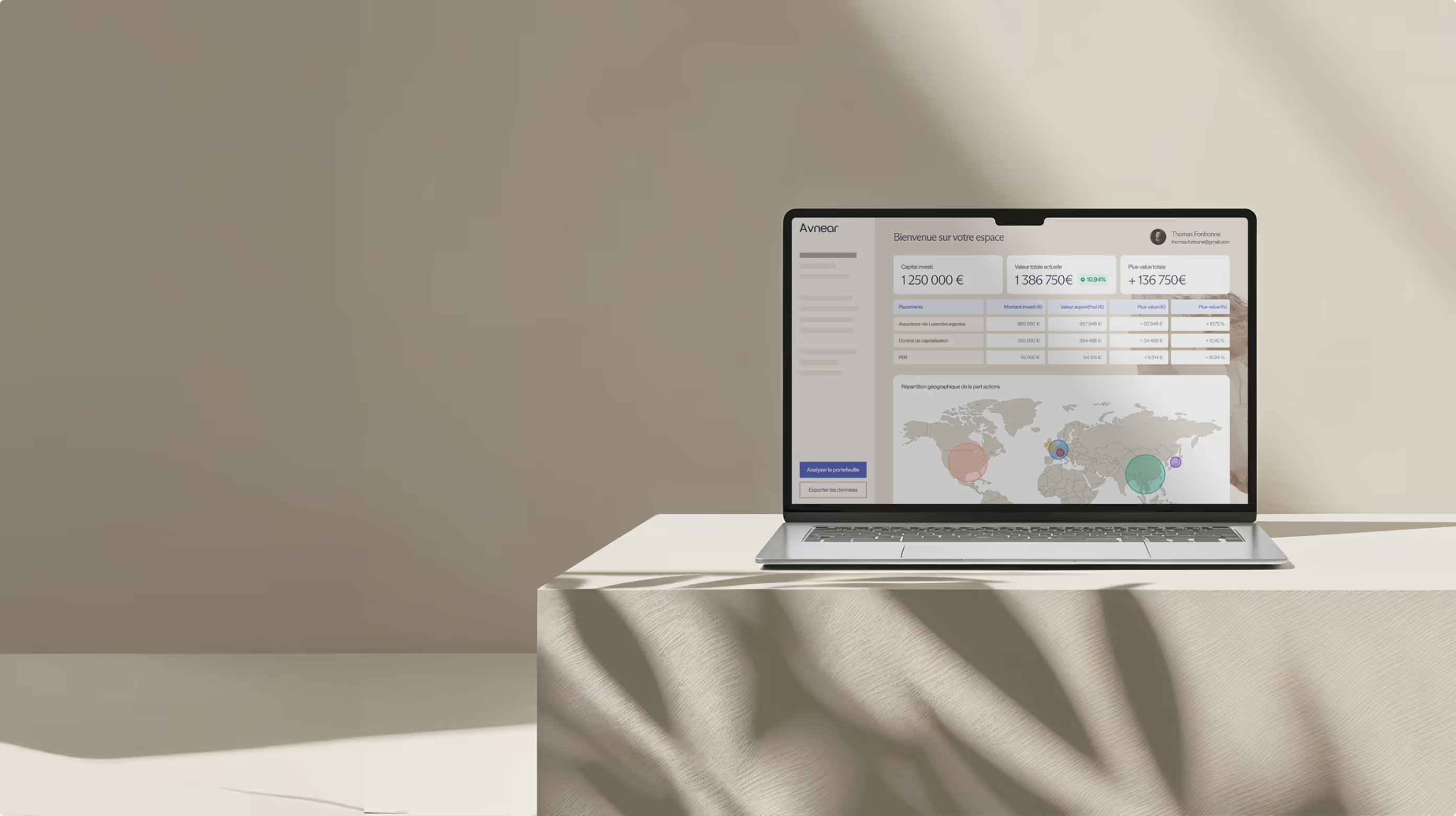

Chez Avnear, l’approche consiste à partir des objectifs. Pas des produits. Construire une allocation lisible. Identifier le rôle de chaque enveloppe. Éviter les empilements incohérents.

Découvrez également notre article : Alternative à l’investissement locatif : quelles solutions pour investir autrement ?

En résumé

Le crowdfunding immobilier offre un rendement potentiel élevé mais expose à une forte illiquidité.

Les placements financiers reposent sur des enveloppes adaptables et diversifiées.

L’assurance-vie constitue le socle de l’épargne à moyen et long terme.

Le PER est avant tout un outil d’optimisation fiscale différée.

L’assurance-vie luxembourgeoise répond à des besoins patrimoniaux spécifiques.

La clé réside dans la combinaison des solutions et non dans l’opposition.

Conclusion

Le débat entre crowdfunding immobilier et placements financiers est souvent mal posé. Il ne s’agit pas de choisir le meilleur rendement. Il s’agit de construire une stratégie équilibrée.

Aujourd'hui, la robustesse d’un patrimoine repose sur la diversification, la liquidité et la fiscalité maîtrisée. L’assurance-vie et le PER forment le socle. Le crowdfunding immobilier peut compléter, mais rarement remplacer.

Avnear accompagne les investisseurs exigeants dans cette réflexion globale. Allocation. Choix des enveloppes. Cohérence fiscale. Vision long terme.

{{card-1}}

FAQ

Le crowdfunding immobilier est-il encore pertinent aujourd’hui ?

Oui mais à condition de l’utiliser avec parcimonie et diversification. Il ne doit pas représenter une part excessive du patrimoine financier.

L’assurance-vie est-elle trop prudente ?

Non car elle permet d’accéder à des supports dynamiques. Tout dépend de l’allocation choisie.

Le PER est-il réservé aux hauts revenus ?

Il est surtout pertinent lorsque la fiscalité actuelle est élevée. Sinon son intérêt est plus limité.

Peut-on cumuler assurance-vie et PER ?

Oui et c’est souvent pertinent. Les deux enveloppes répondent à des objectifs différents.

À retenir

- Un rendement élevé implique presque toujours une contrainte ou un risque spécifique.

- La liquidité est un critère aussi important que la performance.

- Les enveloppes fiscales structurent la stratégie sur le long terme.

- Le crowdfunding immobilier doit rester une poche satellite.

- Une allocation cohérente prime sur la recherche du produit miracle.

{{cta}}

Sources utilisées / Références réglementaires

- Autorité des marchés financiers.

- Études sur le financement participatif immobilier.

- Données 2024 et publications 2025.

- ACPR.

- Rapport sur le marché de l’assurance-vie et taux de revalorisation 2024.

- Code général des impôts.

- Régime fiscal de l’assurance-vie.

- Service-Public.

- Fonctionnement et fiscalité du plan d’épargne retraite.

- Commissariat aux assurances du Luxembourg.

- Loi sur le secteur des assurances et circulaires applicables.

Mentions & conformité

Les informations contenues dans ce guide sont fournies à titre informatif et pédagogique. Elles ne constituent en aucun cas un conseil juridique, fiscal ou financier individualisé. Malgré le soin apporté à leur exactitude et leur actualisation, Avnear ne saurait être tenu responsable des décisions prises sur la base de ce document. Toute opération patrimoniale doit faire l’objet d’une analyse personnalisée prenant en compte la situation spécifique du lecteur, sa résidence fiscale, ses objectifs et ses contraintes. Il est fortement recommandé de consulter un professionnel agréé avant toute décision.

de votre fortune

Le risque ne se prédit pas. Il se gère

Vous souhaitez savoir quelle place donner au crowdfunding, à l’assurance-vie ou au PER dans votre situation précise. Contactez Avnear pour une analyse patrimoniale structurée et indépendante.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)