Crise de la dette, taxe Zucman : l’Assurance-vie luxembourgeoise séduit les épargnants français

Face à la crise de la dette et au débat Zucman, découvrez comment l’Assurance-vie luxembourgeoise protège votre patrimoine dans un cadre sécurisé.

Face à l’orage, les capitaux cherchent refuge

La France fait face à une situation budgétaire critique : dette publique à plus de 3 300 milliards d’euros, déficit supérieur à 5 % du PIB, et un retour sur la table du débat fiscal sur les grandes fortunes. Au cœur de cette tempête : Gabriel Zucman, économiste proche du gouvernement, et sa proposition emblématique d’un impôt plancher de 2 % sur les très hauts patrimoines.

Même si ce projet ne vise aujourd’hui que les ultra-riches, il alimente une peur plus large : celle d’une fiscalité d’exception, brutale, improvisée, qui pourrait s’étendre à des patrimoines bien plus modestes dans les prochaines années.

Selon Les Échos (mai 2025), 62 % des épargnants français redoutent une aggravation fiscale imminente sur l’assurance-vie, les plus-values ou les successions.

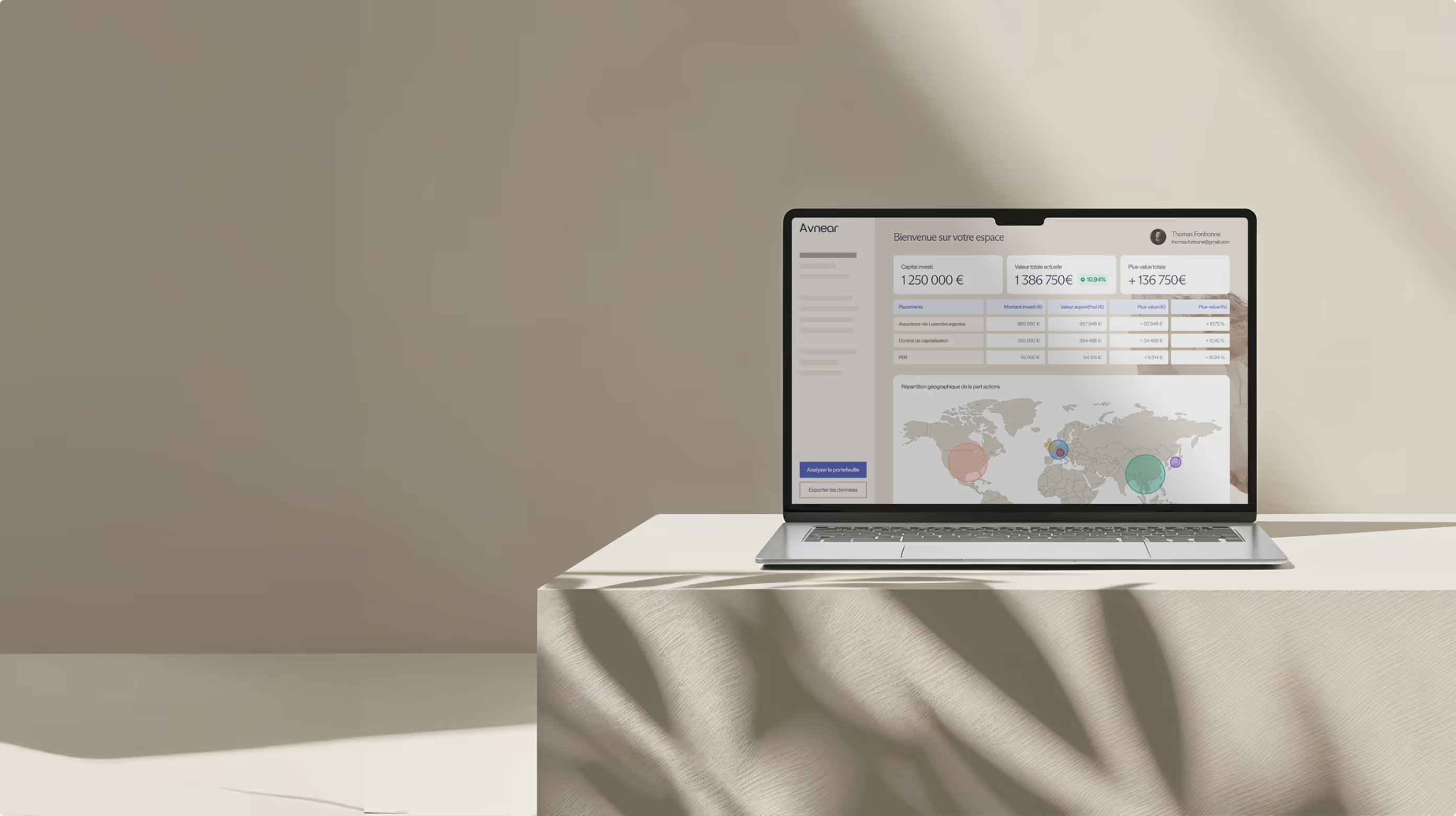

C’est dans ce contexte que l’assurance-vie luxembourgeoise, longtemps réservée aux très grandes fortunes, attire une nouvelle génération d’investisseurs avisés, à partir de 250 000 €, via des spécialistes en gestion privée comme Avnear.

1. Crise de la dette et retour des fantasmes fiscaux

1.1 La dette française dans la zone rouge

En 2025, la situation budgétaire de la France atteint un niveau de tension rarement égalé en temps de paix. Selon les dernières données de l’INSEE (avril 2025), la dette publique française franchit la barre des 3 300 milliards d’euros, soit 113,4 % du PIB. Ce chiffre place la France parmi les pays les plus endettés de la zone euro, juste derrière l’Italie et la Grèce.

Le déficit public, lui, s’est creusé à 5,2 % du PIB en 2024, bien au-delà des engagements européens et des projections de la loi de programmation des finances publiques.

La Cour des comptes, dans son rapport publié en mars 2025, tire la sonnette d’alarme :

« La trajectoire des finances publiques est désormais insoutenable sans réformes structurelles ou mesures fiscales exceptionnelles. »

Une situation budgétaire comparable aux scénarios de crise passés

Les fondamentaux macroéconomiques actuels rappellent ceux observés avant les plans d’austérité dans certains pays européens post-crise des dettes souveraines (Grèce, Espagne, Portugal). La montée des taux d’intérêt sur la dette française (+4,2 % sur les obligations 10 ans en avril 2025) renchérit mécaniquement le service de la dette, qui approche les 70 milliards d’euros par an, soit plus que le budget de l’Éducation nationale.

Une issue quasi inéluctable : augmenter les recettes

Dans ce contexte, les marges de manœuvre budgétaires sont extrêmement limitées :

- Diminuer les dépenses ? Politiquement explosif, en période d’inflation sociale.

- Créer de la croissance ? Pas à court terme, d’autant que les marges des entreprises sont déjà sous tension.

- Augmenter les impôts ? C’est le levier le plus rapide, le plus probable et historiquement le plus utilisé.

Le retour de mesures fiscales ciblées sur le capital devient hautement probable : taxation des plus-values, révision de la flat tax, contributions exceptionnelles sur les patrimoines financiers, ou même prélèvement d’urgence comme évoqué dans certains cercles politiques ou économiques.

En clair : plus la dette monte, plus la pression fiscale devient mécaniquement un outil "légitime" aux yeux de l’État.

Ce que cela implique pour les investisseurs patrimoniaux

Pour les détenteurs d’épargne significative et a fortiori les familles disposant de plusieurs centaines de milliers d’euros la question n’est plus “si” une réforme fiscale aura lieu, mais “quand et dans quelle proportion” elle les impactera.

D'où l'intérêt croissant pour des structures juridiques plus robustes, internationalisées et portables, comme l’assurance-vie luxembourgeoise (cf. point 2), capable d’offrir une protection légale des avoirs en cas de réforme unilatérale ou de gel des retraits en France.

1.2 L’effet Zucman : le signal d’alerte

Au printemps 2025, le débat fiscal français prend un tournant symbolique et potentiellement structurant avec le retour sur le devant de la scène de Gabriel Zucman, économiste franco-américain spécialiste des inégalités et de l’évasion fiscale. Proche des cercles du pouvoir, il défend une idée aussi simple que percutante :

instaurer une taxe mondiale de 2 % sur les très grandes fortunes, applicable dès 100 millions d’euros de patrimoine net.

Selon les estimations publiées dans La Dépêche (septembre 2025), cette taxe concernerait environ 1 800 foyers fiscaux en France.Elle pourrait, selon Zucman, rapporter jusqu’à 20 milliards d’euros par an, à redistribuer pour réduire les inégalités et soutenir les services publics.

Une proposition à forte charge symbolique… mais à effet immédiat

Même si la mesure semble, sur le papier, limitée à une ultra-minorité, son impact va bien au-delà de sa cible théorique. Sa simple évocation dans le débat politique agit comme un signal d’alerte puissant pour tous les patrimoines élevés, y compris ceux nettement en dessous du seuil des 100 millions.

Trois effets immédiats sur les comportements patrimoniaux :

1. Légitimation de l’impôt sur le capital comme outil budgétaire

La taxe Zucman, soutenue par une partie du gouvernement et plusieurs économistes, remet ouvertement en cause l’intouchabilité historique du capital privé en France. Elle rappelle que l’État conserve la possibilité de taxer l’épargne ou le patrimoine de manière ciblée et rapide même sans consensus parlementaire fort.

2. Réactivation des précédents historiques anxiogènes

Le retour de cette rhétorique fait écho à plusieurs événements qui ont marqué la mémoire des investisseurs français :

- Le retour de l’ISF sous une forme modernisée

- Le blocage temporaire des fonds euros via la loi Sapin 2 (2016)

- Les ponctions bancaires à Chypre en 2013 (jusqu’à 10 % des dépôts)

- Les contributions exceptionnelles appliquées en Italie, en Allemagne ou en Argentine

3. Glissement anticipé du seuil : et si demain c’était 10 M€, 5 M€, 1 M€ ?

Même si la version actuelle vise les ultra-riches, le seuil symbolique des 100 millions pourrait très bien évoluer. Rien n’interdit, demain, d’élargir la base taxable à d’autres catégories :

- Patrimoines “confortables” dès 10 millions

- Fortunes “classiques” supérieures à 2 ou 5 millions

- Ou même, à terme, des foyers possédant un simple portefeuille d’actifs bien diversifié

Ce n’est pas la taxe Zucman qui inquiète en tant que telle, mais ce qu’elle annonce : la fin d’un tabou fiscal.

1.3 Le ressenti des Français : entre perte de confiance et réflexes de protection

Au-delà des chiffres, c’est un climat de défiance croissante qui s’installe parmi les épargnants français. L’opinion publique, comme les investisseurs patrimoniaux, perçoit un risque grandissant d’instabilité fiscale, voire de mesures d’exception à l’encontre de l’épargne.

- Selon Les Échos (mai 2025), 62 % des Français redoutent une augmentation brutale des impôts sur le capital

- D’après une enquête IFOP pour Capital (avril 2025), 1 Français sur 2 considère que son épargne n’est plus “à l’abri” en France

- Le sentiment de “dépossession à venir” est particulièrement fort chez les cadres supérieurs, professions libérales et retraités fortunés

"On a le sentiment que tout peut basculer du jour au lendemain." témoigne un entrepreneur ayant déplacé ses avoirs vers le Luxembourg.

Dans ce contexte, de plus en plus de familles patrimoniales recherchent des solutions robustes, délocalisées, mais 100 % légales, leur permettant à la fois de garder le contrôle de leurs actifs et de s’adapter à l’évolution de leur situation fiscale ou géographique.

2. Assurance-vie luxembourgeoise : le seul contrat conçu pour résister à une crise systémique

2.1 Triangle de sécurité : une séparation juridique unique en Europe

Contrairement aux contrats français garantis à hauteur de 70 000 € par le FGAP, le Luxembourg impose :

- Une ségrégation stricte des actifs dans une banque dépositaire indépendante

- Une surveillance par le Commissariat aux Assurances (CAA)

- Le statut de créancier privilégié de 1er rang pour l’épargnant, en cas de faillite de l’assureur

Vos avoirs sont hors bilan de l’assureur et inaccessibles en cas de crise bancaire.

Avertissement : Les contrats d'assurance-vie luxembourgeois présentent un risque de perte en capital. La performance des supports d’investissement dépend de l’évolution des marchés financiers et n’est pas garantie.

2.2 Neutralité fiscale et portabilité internationale

Le contrat luxembourgeois n'est pas imposé par l'État luxembourgeois. La fiscalité applicable est celle du pays de résidence du souscripteur.

- Résident fiscal français : fiscalité identique à celle d'un contrat français (PFU, abattements, etc.)

- Résidents à l’étranger : fiscalité locale applicable

Cette caractéristique facilite la gestion patrimoniale dans un cadre transfrontalier, notamment en cas de mobilité internationale.

2.3 Accès à une architecture ouverte

Accès à :

- Fonds internationaux (BlackRock, Pictet, Carmignac, etc.)

- Multi-devises : EUR, USD, CHF, GBP

- Fonds internes dédiés (FID) : gestion sur mesure dès 250 000 €

Exemple : un chef d’entreprise cède sa société et place 1,5 M€ dans un contrat luxembourgeois multi-devises. Il protège son capital, optimise sa fiscalité en cas d’expatriation et confie la gestion à une société indépendante.

Avertissement : L’exposition à des devises étrangères et à des actifs non garantis peut entraîner un risque de change ou une volatilité accrue.

3. Comparatif : assurance-vie luxembourgeoise vs assurance-vie française.

4. L'assurance-vie luxembourgeoise dès 250 000€ avec Avnear

Pendant longtemps, l’assurance-vie luxembourgeoise était perçue comme un produit d’élite, réservé aux clients disposant de plusieurs millions d’euros d’actifs. Aujourd’hui, grâce à l’évolution des plateformes et à la démocratisation des solutions transfrontalières, elle devient accessible dès 250 000€ via des partenaires spécialisés comme Avnear. Pour en savoir plus découvrez notre guide complet sur l'assurance-vie luxembourgeoise.

Mention réglementaire : Ce contrat est un contrat d’assurance-vie de droit luxembourgeois. Il n’entre pas dans le champ de la garantie du Fonds de Garantie des Assurances en France.

{{card-1}}

5. A qui s'adresse le contrat luxembourgeois ?

- Entrepreneurs : protection des produits de cession, transmission anticipée

- Expatriés : mobilité internationale, fiscalité alignée sur la résidence

- Cadres dirigeants : capitalisation des primes variables, épargne long terme

- Investisseurs avertis : accès à une gestion personnalisée et diversifiée

6. Comment ouvrir un contrat luxembourgeois ?

- Définir ses objectifs patrimoniaux (protection, transmission, diversification)

- Faire appel à un conseiller habilité (CIF, courtier)

- Constituer le dossier client (KYC, origine des fonds)

- Sélectionner les supports : fonds dédiés, devises, allocation

- Suivre régulièrement l’évolution du contrat

7. Un contrat parfaitement adapté au contexte

Dans un contexte politique et budgétaire incertain, l’assurance-vie luxembourgeoise constitue un outil de diversification patrimoniale intéressant, sous réserve d’une analyse individualisée. Son cadre réglementaire rigoureux, sa neutralité fiscale et son accès à une gestion internationale en font une solution adaptée pour les profils patrimoniaux mobiles ou en recherche de structuration sur mesure.

{{cta}}

8. Questions Fréquentes (FAQ)

Peut-on transférer un contrat français vers le Luxembourg ?

Non, mais un rachat suivi d’un réinvestissement est possible, avec précaution.

Le contrat luxembourgeois est-il légal pour un résident fiscal français ?

Oui. Il est parfaitement légal de souscrire un contrat d’assurance-vie luxembourgeois depuis la France, dans le cadre de la Libre Prestation de Services (LPS) autorisée par le droit européen.

Le souscripteur doit simplement déclarer ce contrat à l’administration fiscale française (formulaire n°3916-3916 bis) au même titre qu’un compte ou placement à l’étranger.

Quelle fiscalité s’applique à un résident français ?

La fiscalité de l'assurance-vie luxembourgeoise est identique à celle d’un contrat français :

- PFU (flat tax) : 30 % (12,8 % impôt + 17,2 % prélèvements sociaux)

- Option barème progressif possible

- Abattement après 8 ans : 4 600 € (personne seule) ou 9 200 € (couple)

En cas de retrait, la fiscalité ne s’applique que sur les gains, pas sur le capital.

Que se passe-t-il en cas de changement de résidence fiscale ?

Le contrat s’adapte automatiquement au nouveau pays de résidence.

Par exemple :

- Un résident français s’expatrie au Portugal : le contrat reste actif, la fiscalité devient celle du Portugal

- Aucune clôture obligatoire

- Pas d’imposition au Luxembourg

C’est une solution idéale pour les cadres expatriés ou les familles internationales.

L'assurance-vie luxembourgeoise est-elle protégée de la loi Sapin 2 ?

Oui.

La loi Sapin 2 ne s’applique pas aux contrats d’assurance-vie luxembourgeois, car ceux-ci sont émis par des assureurs étrangers et relèvent du droit luxembourgeois.

Concrètement : en cas de gel des retraits sur les fonds euros français (comme en 2020), les contrats luxembourgeois ne seraient pas concernés.

Quel est le montant minimum pour souscrire à une assurance-vie luxembourgeoise ?

Chez Avnear, le montant minimal est de 250 000 €.

Sources

- INSEE, avril 2025

- Cour des comptes, mars 2025

- Les Échos, mai 2025

- La Dépêche, septembre 2025

- Le Monde, septembre 2025

- AMF, CAA Luxembourg, Banque de France

- Avnear.fr (assurance-vie luxembourgeoise)

Mentions réglementaires

- Produit : contrat d’assurance-vie luxembourgeois, en unités de compte

- Risques : absence de garantie en capital, volatilité des marchés, risque de change

- Garanties : non couvertes par le FGAP français

- Fiscalité : dépend de la résidence fiscale du souscripteur

- Distributeur : Avnear, CIF immatriculé ORIAS n°24001416, membre ANACOFI-CIF, sous contrôle de l’AMF

Clause de non-responsabilité

Les informations contenues dans ce guide sont fournies à titre informatif et pédagogique. Elles ne constituent en aucun cas un conseil juridique, fiscal ou financier individualisé. Malgré le soin apporté à leur exactitude et leur actualisation, Avnear ne saurait être tenu responsable des décisions prises sur la base de ce document. Toute opération patrimoniale doit faire l’objet d’une analyse personnalisée prenant en compte la situation spécifique du lecteur, sa résidence fiscale, ses objectifs et ses contraintes. Il est fortement recommandé de consulter un professionnel agréé (CIF, notaire, avocat fiscaliste) avant toute souscription.

de votre fortune

Le risque ne se prédit pas. Il se gère

Confiez votre stratégie patrimoniale à une équipe pluridisciplinaire (avocats fiscalistes, anciens banquiers privés, ingénieurs patrimoniaux) experte du contrat luxembourgeois et de la gestion transfrontalière.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)